Этой весной, Питер Тиль (Peter Thiel), один из основателей PayPal и первый инвестор FaceBook, провел курс в Стенфорде — «Стартап». Перед началом Тиль заявил: «Если я сделаю свою работу правильно, это будет последний предмет, который вам придется изучать».

Один из студентов лекции записывал и выложил транскипт. В данном хабратопике SemenOk2 переводит седьмое занятие. Редактор Astropilot

Занятие 1: Вызов будущего

Занятие 2: Снова как в 1999?

Занятие 3: Системы ценностей

Занятие 4: Преимущество последнего шага

Занятие 5: Механика мафии

Занятие 6: Закон Тиля

Занятие 7: Следуйте за деньгами

Занятие 8: Бросок

Занятие 9: Итак, все готово, а купят ли у вас?

Занятие 10: После Web 2.0

Занятие 11: Секреты

Занятие 12: Война и мир

Занятие 13: Вы — не билет в лотерею

Занятие 14: На зеленый свет

Занятие 15: Назад в будущее

Занятие 16: Разбираясь в себе

Занятие 17: Глубокие мысли

Занятие 18: Учредитель — жертва или Бог

Занятие 19: Застой или подъем

Урок 7. Следуйте за деньгами

I. Вы и венчурный капитал

Многие люди, создающие новое предприятие, никогда не сталкивались с венчурными капиталистами. Учредителям, которые действительно взаимодействуют с венчурными капиталистами, нет необходимости делать это на начальном этапе. Сначала вы объединяетесь с учредителями и приступаете к работе. Затем, возможно, вы привлекаете к инвестированию друзей, родственников или «бизнес-ангелов». Если вам все-таки понадобилось увеличить объем капитала, тогда нужно знать принцип действия венчурного капитала. Очень важно понимание того, как думает о деньгах венчурный капиталист, или, в некоторых случаях, как он не думает о них и, соответственно, теряет их.

Венчурные капиталисты появились в конце 40-х годов. До этого состоятельные лица и семьи достаточно часто инвестировали в новые предприятия. Но идея объединения средств, которые вкладывали бы профессионалы в компании на начальной стадии развития, родилась в 40-е годы. Версии Сэнд-Хилл-роуд и Кремниевой долины появились в конце 60-х, вместе с лидерами этой области — фондом Секвойя (Sequoia), Клейнер Перкинс и Мэйфилд.

В общих чертах, венчурная фирма работает следующим образом. Вы собираете кучу денег, полученных от людей, называемых партнерами с ограниченной ответственностью. Затем вы берете деньги из этого фонда и инвестируете в портфели компаний, которых вы считаете перспективными. Если все будет хорошо, то со временем эти компании станут дороже, и все получат прибыль. Поэтому венчурные капиталисты играют двойную роль, побуждая партнеров с ограниченной ответственностью давать им деньги, и затем находят успешные (в перспективе) компании для их возврата.

Большая часть прибыли возвращается партнерам с ограниченной ответственностью в качестве дохода на инвестицию. Венчурные капиталисты, конечно, имеют свой пай. Типичная модель, называемая 2-и-20, означает, что венчурная фирма взимает годовую комиссию за управление средствами — 2% от фонда и получает 20% от прибыли без учета первоначальных капиталовложений. Теоретически, 2% комиссионного вознаграждения за управление средствами – уже достаточно для продолжения работы венчурной фирмы. На практике, сумма может оказаться намного больше. В рамках модели 2-и-20, фонд в размере $200 млн. будет зарабатывать $4 млн. комиссионных за управление. Но, конечно, надо признать, что настоящий доход, ожидаемый венчурными капиталистами, поступает с 20% доли от прибыли, которую называют «отсроченной» («перенесенной»).

Венчурные фонды работают в течение нескольких лет, так как для того, чтобы вырасти в цене, компаниям, в которые вы вложили деньги, обычно требуются годы. Большинство инвестиций в такие фонды либо не приносят денег, либо падают до нуля. Но идея в том, что успешно работающая компания с лихвой вернет все ваши вложения. В итоге, ваш фонд станет больше первоначально вложенных средств партнеров с ограниченной ответственностью.

Существует множество критериев успешного венчурного капиталиста. Вы должны иметь способности в области разумной оценки компаний, определения выдающихся предпринимателей, и т.п. Но существует особо важный параметр, который, на удивление, недостаточно изучен. Несомненно, самый важный структурный элемент венчурного капитала — это экспоненциальный показатель (показатель степени). Это всего лишь начальная математика, что может показаться странным. Подобно тому, как арифметика на уровне 3-го класса — знание не только количества полученных акций, но и деление их на акции в обращении — является решающим моментом для понимания акционерного капитала, математика уровня 7-го класса – знание экспоненты (показателя степени) — является необходимым для понимания венчурного капитала.

Модель Эйнштейна строится на том, что самая мощная сила во Вселенной — это сложный процент. Мы видим силу объединения, когда компании растут, как вирусы. Преуспевающие предприятия проявляют тенденцию к экспоненциальной дуге. Не исключено, что они увеличиваются в размере на 50% в год, что суммируется на протяжении нескольких лет. Рост может быть более или менее резким. Но эта модель – существенный период экспоненциального роста — является основой любой успешной технологической компании. И в течение этого экспоненциального периода, оценки стоимости компаний имеют тенденцию к возрастанию по экспоненциальному закону.

Итак, рассмотрим типичный успешный венчурный фонд. Через некоторое время количество инвестиций падает до нуля. Как правило, это происходит скорее раньше, чем позже. Удачно вложенные инвестиции за короткий срок имеют некий вид экспоненциальной кривой. Суммируйте все инвестиции в течение жизненного цикла портфеля, и вы получите кривую J. Преждевременные инвестиции потерпели неудачу. Вам нужно выплатить комиссионные за управление средствами. Но затем происходит экспоненциальный рост, по крайней мере, в теории. Так как вы начинаете «под водой», то главный вопрос в том, когда вы сделаете это «над ватерлинией». Множество фондов никогда не попадают туда.

Чтобы ответить на этот главный вопрос, вам необходимо задать еще один: как выглядит распределение прибыли на инвестированный капитал в венчурном фонде? Наивный ответ был бы таков: просто расставьте компании по убывающей на основании полученного ими дохода в соотношении с суммой инвестиций. Люди склонны разделять инвестиции на три группы. Плохие компании не получают прибыли вообще. Посредственные фирмы, возможно, получают прибыль в размере инвестиций, так что вы много не потеряете, но и много не заработаете. И наконец, отличные компании получают в среднем 3-10-картную прибыль.

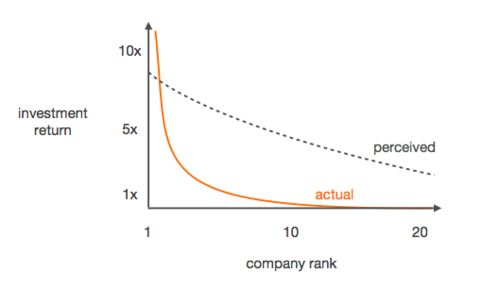

Но в данной модели не хватает ключевого момента: фактическая прибыль чрезвычайно ассиметрична. Чем больше венчурный капиталист понимает данную ассиметричную схему, тем он успешнее. Неудачливые венчурные капиталисты обычно считают, что пунктирная линия плоская, т.е. что все компании создаются в равных условиях, и некоторые просто терпят неудачу, другие топчутся на месте или растут. А фактически, вы получаете распределение на основе экспоненциального закона.

(investment return – доходность инвестированного капитала, perceived – воспринимаемая, actual – действительная, company rank – категория компаний)

Пример поможет внести ясность. Если вы рассмотрите фонд компании Founders Fund образца 2005 года, то окажется, что наилучшие инвестиции эффективнее, чем все остальные вместе взятые. И вложения во вторую в списке наилучшую компанию были примерно настолько же ценны, как и во все остальные, начиная с третьей и до конца списка. Такая же динамика держалась в целом по всему фонду. Это и есть распределение на основе экспоненциального закона на практике. В первом приближении, портфель венчурного капитала будет только тогда приносить деньги, если окажется, что ваша лучшая инвестиция в компанию будет стоить больше, чем весь ваш фонд. На практике довольно трудно быть настолько же доходным как этот венчурный фонд, если вы не дотягиваете до этих чисел.

PayPal был продан eBay за 1,5 миллиарда долларов. Инвесторы, профинансировавшие PayPal на начальной стадии, имели достаточно большую долю, и в итоге их инвестиция стоила практически столько же, как весь их фонд. Остальная часть портфеля фонда не была настолько прибыльной, поэтому в той или иной степени они вышли на уровень безубыточности с помощью PayPal. Но инвесторы PayPal серии B не покрыли расходы по их фонду, несмотря на то, что они достаточно успешно справились с инвестицией в PayPal. Подобно множеству других фондов венчурного капитала в начале 2000 годов, их фонд потерял денежные средства.

То, что доходность инвестированного капитала основана на принципе распределения по экспоненциальному закону, позволяет сделать следующие выводы. Первый: вам необходимо помнить, что помимо комиссионных на управление средствами, вы получаете деньги только в случае возврата всех инвестированных средств с прибавкой. По меньшей мере, вы должны достичь 100% объема капитала. Итак, принимая во внимание распределение по экспоненциальному закону, вы должны спросить: «Существует ли такой рациональный сценарий, при котором наша доля в этой компании будет стоить больше, чем весь капитал?».

Второй вывод: принимая во внимание распределение по экспоненциальному закону, вы должны быть достаточно сконцентрированы. Если вы инвестируете в 100 компаний чтобы попытаться подстраховаться посредством объема, то где-то можете допустить промах. Существует немного направлений бизнеса, в которых можно получить требуемую высокую степень уверенности. Лучшая инвестиционная модель — это 7 или 8 перспективных компаний, от которых, по вашему мнению, вы сможете получить 10-кратную прибыль. В теории, математика предлагает то же самое, если попытаться инвестировать в 100 различных компаний, которые, как вы считаете, принесут 100-кратную прибыль. Но на практике, это выглядит скорее не как инвестирование, а как покупка лотерейных билетов.

Несмотря на то, что экспоненту изучают в курсе математики средней школы, выработать такой тип мышления достаточно сложно. Мы живем в мире, в котором обычно ничего не происходит экспоненциально (в геометрической прогрессии – прим. переводчика). Наш обычный жизненный опыт достаточно линейный. Мы чрезвычайно недооцениваем экспоненциальные вещи. Если вы проведете ретроспективное исследование портфеля «Founders Fund», то одно эвристическое правило, которое сработало просто невероятно хорошо, это то, что вы должны всегда стремиться пропорционально увеличивать инвестиции всякий раз, когда умный инвестор увеличивает стоимость инвестиционного портфеля компании. И наоборот, исследование показало, что вы не должны увеличивать свои инвестиции при застывшей или уменьшающейся стоимости инвестиционного портфеля.

Почему ценовая политика может быть настолько неэффективной? Одна из догадок: люди не верят в распределение по экспоненциальному закону. Они интуитивно не верят, что доходность инвестиций может быть настолько скачкообразной. Поэтому когда у вас происходит увеличение цены акций с большим увеличением в стоимости, многие, или даже большинство венчурных капиталистов склонны считать, что такое повышение слишком велико, и поэтому они недооценивают акции. Практический пример: представьте, что вы работает в стартапе. У вас есть офис. Вы еще не достигли экспоненциальной фазы роста. Затем наступает экспоненциальный рост. Но вы можете не принять в расчет это изменение и недооценить произошедший важный сдвиг, просто потому, что вы все еще в том же самом офисе, и многое выглядит по-старому.

Следует избегать финансирования, если стоимость акций в данном раунде не увеличивается. Это означает, что, по мнению привлеченных венчурных капиталистов, ситуация не могла настолько ухудшиться. Такие раунды инициируются теми людьми, которые думают, что смогут получить, скажем, 2-кратный доход на инвестиции. Но в действительности, зачастую что-то идет из ряда вон плохо, и вследствие этого цена акций никогда не повысится. Не следует воспринимать данное эвристическое правило чисто механически или в качестве непреложной стратегии инвестиций. Но на самом деле, данное правило довольно хорошо подтверждается, так что, по меньшей мере, оно заставит вас думать о распределении на основе экспоненциального закона.

Понимание экспоненты и распределения по экспоненциальному закону — это еще не все в понимании венчурного капитала. Есть важные персональные методы. Многие вещи, такие, как ключевые решения или решения о начале бизнеса, также приводит к подобным распределениям. Мы склонны обращать мало внимания на подобные вещи. Иногда просто возникает ощущение, что одно лучше другого. Но реальность наверняка более рискованна.

Не всегда, конечно. Иногда более прямая воспринимаемая кривая, как ни странно, довольно близко отражает реальность. Если вы, например, подумывали о работе в почтовой службе, то воспринимаемая кривая будет, возможно, верной. Вы получите то, что видите. И существует уйма подобных вещей. Но также верно, что нас, по тем или иным причинам, научили думать в основном таким образом. Поэтому мы склонны неверно оценивать ситуацию там, где воспринимаемая кривая, на самом деле, не точно отражает реальность. Контекст технологического стартапа — это одно из подобных мест. На самом деле, отклонение от прямой в плане распределения для технологического стартапа действительно значительно.

Это значит, что когда вы сосредотачиваетесь на проценте капитала, который получаете в компании, вам необходимо добавить преобразователь: что-то подобное распределению по экспоненциальному закону, при котором место расположения вашей компании на кривой может значить столько же или даже гораздо больше, чем ваша индивидуальная доля в капитале.

При прочих равных условиях, лучше иметь 1% компании, чем 0,5%. Но сотый служащий в Google получил гораздо больше, чем среднестатистический генеральный директор обычной компании с венчурным капиталом за последние десять лет. Над распределением стоит серьезно задуматься. Вы могли бы использовать это как аргумент против вступления в стартап. Но не нужно заходить так далеко. Распределение по экспоненциальному закону просто означает, что вы должны серьезно подумать, где данная компания разместится на кривой.

Противоположное мнение состоит в том, что стандартное восприятие является обоснованным или, по меньшей мере, не является необоснованным, так как фактически кривая распределения оказывается произвольной. Оно утверждает, что вы всего лишь лотерейный билет. Это неверно. Позже мы поговорим о том, почему это неверно. Пока достаточно подчеркнуть, что фактическая кривая — это распределение по экспоненциальному закону. Вам не обязательно знать все детали и глубинный смысл того, что это значит. Но важно осознать это. Даже капелька понимания этого параметра является чрезвычайно ценной.

II. Вид с Сэнд-Хилл-роуд

Питер Тиль: Вещь, о которой нам следует проговорить — это к каким секретам прибегают венчурные капиталисты для получения прибыли. На самом деле, большинство не получают прибыли. Поэтому давайте поговорим об этом.

Ройлоф Бота: Нерентабельность венчурного капитала хорошо известна. Средняя доходность остается на довольно низкой отметке в течение уже нескольких лет. По одной из версий, когда в 90-е годы венчурные предприятия неплохо заработали, это стало важным событием для практически слепого следования рекомендации по вложению все большего количества денег в венчурные предприятия. Поэтому в этой отрасли может быть чрезмерное количество денег, и большинству компаний достаточно трудно заработать.

Питер Тиль: Пол, что делать предпринимателям, чтобы ими не воспользовались венчурные капиталисты?

Пол Грэхэм: По сути, у венчурных капиталистов нет хищных намерений. Венчурный фонд Y-Combinator — это скамейка запасных на игре низшей лиги. Мы направляем людей непосредственно к венчурным капиталистам. Венчурные капиталисты — это не зло или обман, ничего в этом роде. С точки зрения заключения хорошей сделки, а не плохой, и это касается любой сделки, то лучший способ получить хорошую цену — это конкуренция. Венчурные капиталисты должны конкурировать между собой, чтобы инвестировать в ваше предприятие.

Питер Тиль: Мы обсуждали на данном занятии, насколько пугающей может быть конкуренция. Но, возможно, не так уж плохо, когда в конкуренцию вступают венчурные капиталисты. На практике вы никогда не задействуете только одного инвестора. Скорей всего, вами заинтересуются либо два инвестора, либо ни одного. Вот циничное объяснение этого: большинство венчурных капиталистов не уверены в своей способности принимать решения. Они просто пытаются подражать решениям других.

Пол Грэхэм: Но инвесторы также заинтересованы в ожидании. Ждать — значит иметь возможность получить больше информации о данной компании. Поэтому ожидание плохо для вас только в том случае, если учредители поднимают цену, в то время, пока вы ждете. Венчурные капиталисты ищут стартапы, которые станут очередным Google. Они прохладно относятся к 2-кратной прибыли на инвестиции. Но больше всего они не хотят упустить такой шанс, как Google.

Питер Тиль: Как не стать венчурным капиталистом, теряющим деньги?

Ройлоф Бота: Так как распределение результатов инвестиций в стартапы следует экспоненциальному закону, нельзя просто ждать, что вы получите прибыль, просто выписывая чеки. То есть, вы не можете просто предложить инвестиции как товар. Вы должны быть в состоянии помочь компании различными способами, такими, как использование ваших связей от их имени или полезными консультациями. Фонд Sequoia активно работал более 40 лет. Вы не можете получить такую же прибыль, только лишь предоставляя денежные средства.

Пол Грэхэм: Ведущие фонды венчурного капитала вынуждены самостоятельно принимать решения. Они не могут следовать за кем-то другим потому, что все следуют за ними! Посмотрите на фонд Sequoia. Этот фонд весьма дисциплинирован. Это не компания студенческого братства школы бизнеса, которое сортирует учредителей, чтобы отобрать парней, похожих на Лари и Сергея. Sequoia тщательно готовит исследовательскую документацию по предполагаемым инвестициям…

Ройлоф Бота: Но исследования краткие. Если вы готовите или считаете, что вам необходим документ в 100 страниц, то за деревьями не увидите леса. Вы должны уметь сконцентрировать информацию на 3-5 страницах. Если не будет краткого описания, то не будет ничего.

Питер Тиль: Даже в рамках частного сектора, возможно, существует своего рода экспоненциальный закон, которым стоит руководствоваться. Например, если стартап настаивает на получении прибыли различными способами — это проблема. Экспоненциальный закон распределения доходов гласит, что будет доминировать один источник прибыли. Возможно, вы ещё не открыли этот конкретный источник дохода, и об этом, конечно, нужно задуматься. Но ключевым моментом является получение прибыли способом А. Инвестора пугает получение прибыли способами от А до Е.

Ройлоф Бота: LinkedIn — это исключение, которое подтверждает правило. В нем три потока доходов, достаточно равных. На самом деле, подобного больше нигде нет. По меньшей мере, это весьма необычно.

Питер Тиль: Компании фонда Y-Combinator придерживаются способа распределения на основе экспоненциального закона?

Пол Грэхэм: Да. Верно

Питер Тиль: Инкубаторы могут быть ненадежными. Макс Левчин основал такой. У него был достаточно долгий цикл, кажется, даже годовой. Это делается для некой сумасшедшей межфирменной динамики. Все эти люди выходят в плавание в одинаковых лодках, но благодаря динамике экспоненциального закона оказываются в совершенно разных кораблях. Разделение довольно резкое. Понять, почему разные люди достигают разных результатов, может быть очень трудно.

Ройлоф Бота: Люди не всегда ценят и не понимают быстрое увеличение стоимости предприятия, когда она «взлетает». Они недооценивают массивную асимметрию доходов на инвестиции. Они слышали, что компания теперь оценивается в миллиарды долларов, и озадачены, так как всего полгода назад она стоила 200 миллионов долларов. Другим объяснением экспоненциального роста является предположение, что венчурные капиталисты из Кремниевой долины сошли с ума.

Питер Тиль: Наиболее успешное повышение стоимости акций PayPal дало в результате 5-кратное увеличение стоимости компании. Но такое повышение стоимости было дальновидно. Т.е. не было так: берем х и умножаем на 5, а был комментарий, что стоимость целесообразна, благодаря многообещающему будущему. Настоящая стоимость всегда в будущем. При отсутствии явной перспективы, которую вы можете показать, люди держатся за точно определенное прошлое. Именно так вы получаете отказ: «Как это может стоить 5x, когда 3 месяца назад было x?».

Пол Грэхэм: Вы можете даже сказать, что целый мир всё больше и больше принимает форму экспоненциального закона. Сейчас люди разбиты на множество различных лагерей. Если бы все были вынуждены работать в одной из 10 компаний, подобных General Motors – как, возможно, это происходит в Японии – это бы выпрямило кривую экспоненциального закона и сделало бы ее прямой. Распределение было бы сгруппировано, потому что все связаны между собой. Но при наличии множества провисаний и при разделении людей, формируются крайности. И можно поставить на то, что данная тенденция продолжится и в будущем.

Ройлоф Бота: Еще одно, с чем люди борются, это понятие, что возможно очень быстро создать такие крупные компании, зачастую, за одну ночь. В начале развития PayPal, было около 300 миллионов интернет пользователей. Сейчас их 2 миллиарда. У нас стало больше мобильных телефонов, есть облачная обработка данных. Существует много возможностей для роста. Следовательно, существует качественное различие в способности иметь такое огромное влияние, будучи предпринимателем.

Вопрос из аудитории: Отражают ли распределение по экспоненциальному закону увеличенная, сниженная или неизменная оценка цены акций или показывают конкретное место компании на кривой распределения?

Питер Тиль: Во-первых, важно отметить, что когда вы присоединяетесь к стартапу или запускаете его, вы вкладываете в него деньги. Все ваши деньги в одном кармане. Но благодаря распределению по экспоненциальному закону, ваши инвесторы находятся в том же месте, что и вы. В каком-то смысле деньги венчурных капиталистов также в вашем кармане. У них немного больше карманов, чем у вас, но снова, благодаря экспоненциальному закону, не так уж много. Венчурный капитал — это не прямые инвестиции, где вы можете получить твердую 2- или 3-кратную прибыль на инвестиции.

Можно так перефразировать этот вопрос: не это ли неэффективность рынка? Мое требование ретроспективного тестирования состоит в том, что следует проводить полное пропорциональное финансирование всякий раз, когда одна из ваших компаний, ведомая прозорливым венчурным капиталистом, проводит увеличение стоимости акций.

Ройлоф Бота: У меня нет информации, которая вам нужна, но моя интуиция говорит, что это правда. Но только для лучших венчурных капиталистов. Если венчурный капиталист недостаточно умен или дальновиден вполне может случиться обратное. Компании могут получить слишком много денег, могут иметь 15 месяцев для старта. Они становятся самодовольными, им не хватает критического мышления. Через 9 месяцев случается что-то непредвиденное и это приводит к кризису. И никто больше не захочет инвестировать в них.

Питер Тиль: Даже принимая в расчет размытие капитала, дела у вас пойдут достаточно хорошо, если во всех раундах стоимость акций повышается. Но даже незначительное снижение стоимости акций приводит к провалу, главным образом, вследствие разлада среди основных игроков. Если вы собираетесь вести дела с не очень умным инвестором, который дает вам очень высокую оценку, вам следует взять эти деньги только в том случае, если это последние деньги, которые вы собираетесь взять.

Вопрос из аудитории: Изменяется или зависит ли форма кривой распределения от времени или этапа инвестиций?

Питер Тиль: Кривая достаточно крутая по всей длине подъема. Founders Fund старается инвестировать в 7 -10 компаний на каждый фонд. Их цель — получить 10-кратный доход на инвестиции. Трудно ли получить такой доход на инвестиции? Одинаково трудно прийти от 10 миллионов долларов к 100 миллионам долларов, от 100 миллионов долларов к 1 миллиарду долларов или от 1 миллиарда долларов к 10 миллиардам долларов. Труднее получить из 100 миллиардов долларов триллион, так как мир не настолько велик. Капитализация компании Apple составляет 500 миллиардов долларов, а Microsoft — 250 миллиардов. Там экспоненциальное распределение в сторону увеличения просто невероятно.

То же самое, вероятно, действует и на уровне бизнес-ангелов. Среда инвестиций бизнес-ангелов — это своего рода насыщенный участок меценатов-инвесторов, в особенности в настоящее время, с принятием Закона о форсированном запуске бизнес-стартапов (JOBS Act). Но, согласно некоторому мнению, бизнес-ангелы еще меньше знакомы с динамикой экспоненциального закона, чем остальные, и поэтому они обычно переоценивают отдельно взятую компанию.

Ройлоф Бота: Существует 50%-й уровень банкротства для венчурных предприятий. Подумайте о такой кривой. Половина из них сойдет на нет. На позднем этапе финансирования уже есть рост инвестиций, что делает ситуацию не такой уж радикальной. Некоторые люди добиваются 3-5-кратного дохода на инвестиции при очень низком уровне банкротства. Но даже эта модель венчурного капитала все еще подпадает под действие экспоненциального закона. Кривая просто не такая крутая.

Вопрос из аудитории: Что, если стоимость вашего бизнеса 50 миллионов долларов, и вы ее не можете увеличить?

Пол Грэхэм: Данное предположение абсурдно. Увеличивайте ее, если вы этого хотите. Такого понятия, как неизменный размер компании, не существует. Компаниям не свойственно по своей природе какое-либо ограничение. Посмотрите на Microsoft или Apple. Они начинали с производства мелкой продукции. Затем по мере достижения успеха их масштаб вырос, появились подразделения.

Поясню, совершенно здорово иметь низкий предел стремления. Если вы просто хотите иметь компанию стоимостью 50 миллионов долларов, это здорово. Только не принимайте венчурный капитал, или, по крайней мере, не рассказывайте венчурным капиталистам о своих планах!

Питер Тиль: Вы вызвали бы большую озабоченность инвесторов, если бы в конце своей презентации поставили бы слайд, в котором бы говорилось, что вы собираетесь продать свою компанию за 20 миллионов долларов через 18 месяцев.

Вопрос из аудитории: Что будет, если вы провели много раундов, а дела идут плохо, и ваши текущие инвесторы не хотят вкладывать больше?

Пол Грэхэм: При таком развитии дел вы впустую тратите время на собраниях инвесторов. Их альтернативные издержки, связанные с множеством раундов, очень высоки. Люди могут выдержать только с десяток собраний. Еще немного, и они взорвутся. Поэтому они постараются вас продать.

Питер Тиль: Такой неадекватный результат становится причиной появления других издержек, связанных с прекращением многочисленных советов директоров. Существуют значительные репутационные издержки, связанные с заменой советов директоров. Так что есть большой разрыв между публичным имиджем — рассказами о том, как венчурные капиталисты любезно уделяют внимание всем своим компаниям и их одинаковом отношении — и реальности в соответствии со экспоненциальным законом.

Ройлоф Бота: И, может быть, даже хуже, когда проблемные компании могут фактически забрать большую часть вашего времени, чем успешные.

Питер Тиль: Это нерациональное использование ресурсов. Существуют различные варианты действий в таких ситуациях. При одной крайности вы просто выписываете чеки и выходите из бизнеса. При другой крайности вы помогаете любому, кому требуется помощь, в необходимом ему размере. Негласная истина в том, что лучший способ заработать деньги — это пообещать помощь всем, но затем фактически помочь только тому, кто обеспечит наилучшую прибыль на инвестиции.

Вопрос из аудитории: Билл Гейтс не привлекал финансирование и в итоге получил большую долю в Microsoft. Если стартап сможет пробиться самостоятельно вместо того, чтобы привлекать венчурный капитал, что ему следует делать?

Пол Грэхэм: Венчурный капиталист может дать вам взаймы под гарантию будущего роста. Вы можете подождать, пока ваша прибыль станет достаточно высокой, чтобы финансировать x. Но если вы достаточно хороши, то кто-то даст вам денег, чтобы делать x уже сейчас. При наличии конкуренции, вам может понадобиться срочно делать х. Поэтому если вы не сделаете ошибок, то венчурный капитал сможет вам действительно помочь.

Ройлоф Бота: Мы бы не занимались бизнесом, если бы он требовал простого выписывания чеков. Предприниматели реализуют именно такой подход, когда создают компании. Но совет директоров и венчурные капиталисты могут засучить рукава, предложить консультации и оказать необходимую помощь. Они могут быть готовы прийти на помощь предпринимателям. Но вы не должны ни переоценивать, ни недооценивать эту важную особенность.

Пол Грэхэм: Простая поддержка большой венчурной фирмы поможет вам открыть множество дверей и окажет значительную помощь при найме сотрудников.

Питер Тиль: Если в вашем деле нет необходимости в срочном развитии, вы можете пересмотреть необходимость привлечения венчурных средств. Но если бизнес имеет динамику по принципу «победитель получает все», если в игру вступает принцип распределения по экспоненциальному закону, то вам необходим венчурный капитал. Стоит отдать 25% своего бизнеса, если это позволит вам занять свою нишу.

Вопрос из аудитории: Предлагает ли фонд Sequoia и другие ведущие венчурные компании более жесткие предварительные соглашения в случае дополнительных мер поддержки? Или вся эта шумиха по поводу создания дополнительной неденежной стоимости просто раздута?

Ройлоф Бота: Не раздута. На самом деле все индивидуально. С кем вы вступаете в деловые отношения? Можете ли вы доверять им? Я бы не направил своего брата в большинство венчурных фирм. Но некоторые весьма хороши. Вы на самом деле должны хорошо знать тех людей, с которыми предполагаете работать. По сути, вы вступаете в долгосрочные отношения.

Просто посмотрите на себя со стороны. Возможно, ответ в вашем дипломе Стэнфорда. Эти «сигналы» немного вам помогут. То же самое справедливо, если вы опираетесь на поддержку определенных венчурных капиталистов. Имя имеет большую стоимость, не считая других важных вещей вроде установления нужных знакомств. Часто трудно определить стратегическое направление, в котором двигаться, но вы придете к этому сами разными интересными и полезными способами. Даже если у нас нет ответов, то, вероятнее всего, мы уже сталкивались с подобными проблемами и можем помочь предпринимателям в размышлении над этими вопросами.

Вопрос из аудитории: Прямо сейчас предприниматели стараются сбыть компании за 40 миллионов долларов через 2 года или меньше. Смысл в том, чтобы сбыть незначительные разработки, вместо того, что бы долго создавать сложные системы. В чем причина и каков результат? Жадность предпринимателей? Венчурные капиталисты не ценят технические инновации?

Пол Грэхэм: Я не согласен с предпосылкой о недостатке инноваций. 50-миллионные компании применяют новые технические решения. Моя применяла. В основном мы создавали Интернет-приложения. Мы выполняли комплексные разработки на LISP, в то время когда остальные писали CGI скрипты. И, откровенно говоря, 50 миллионов — это немало. Не все мы можем продать компанию за 1,5 миллиарда долларов, в конце то концов… [смотрит на Питера].

Питер Тиль: Позвольте мне перефразировать вопрос: ищут ли венчурные капиталисты быстрые способы получения дохода? Получаем ли мы компании с более размытым капиталом, чем следовало бы?

Пол Грэхэм: Я не думаю, что инвесторы имеют такое большое влияние на то, чем фактически занимаются компании. Они не выражают несогласие, и не говорят «нет», сделайте эту отличную вещь x, вместо этой глупой y. Конечно, масса народа пытается имитировать то, что они считают простым. Y-Combinator, возможно, будет фильтровать тысячи Instagram-подобных приложений в следующем цикле.

Ройлоф Бота: Если бы кто-то пришел ко мне, и я бы понял, что он старается просто срочно сбыть компанию, я бы сбежал. Но большинство учредителей не оканчивали бизнес-школу со специализацией в механизмах финансирования, которые точно просчитывают, какое направление принесет им наибольшую прибыль. Большинство хороших учредителей — это люди, решающие проблемы, которые их расстраивают. Google вырос из исследовательского проекта, реализованного от разочарования в AltaVista.

Питер Тиль: Одним странным выводом для динамики экспоненциально кривой является то, что люди, создающие действительно хорошие компании, как правило, не решаются продавать их. Почти всегда это так. И это не из-за отсутствия предложений. Как ни парадоксально, люди, которые в значительной степени мотивированы деньгами, не зарабатывают много денег в мире действия экспоненциального закона.

Вопрос из аудитории: Если большая часть денег поступает от людей, не стремящихся много заработать, то как вы справляетесь с данным парадоксом как инвестор?

Ройлоф Бота: Рассмотрим простую матрицу 2 x 2: на одной оси у вас учредители, с которыми просто или сложно иметь дело, а на другой оси у вас исключительный учредитель и заурядный учредитель. Легко выяснить, в каком квадранте венчурные капиталисты зарабатывают деньги.

Вопрос из аудитории: Если принцип распределения по экспоненциальному закону настолько критичен, как фонд Y-Combinator добился успеха?

Пол Грэхэм: Дело в очень резком падении. По сути, фонд Y-Combinator получает право первого выбора из очень хорошего национального и даже международного пула кандидатов.

Питер Тиль: Я не хотел бы выступать, ни сторонником, ни противником фонда Y-Combinator. Что-то у них получается хорошо, а что-то, может, и хуже. Если вы обратитесь к инкубатору, и это не Y-Combinator, то это воспринимается как негативная рекомендация. Это словно диплом Беркли. Просто это не Стэнфорд. Вы можете рассказать запутанную историю о том, что вы учились там, так как у ваших родителей была большая закладная или что-то в этом роде. Но это сильный отрицательный сигнал, о котором тяжело забыть.

Вопрос из аудитории: Вы финансируете учредителей или идеи?

Пол Грэхэм: Учредителей. Идеи просто показывают образ мысли учредителей. Мы ищем упрямых и изобретательных людей. Ключевым моментом является именно сочетание данных качеств. Упрямство само по себе бесполезно. Вы можете упрямо и беспрестанно биться головой о стену. Но лучше быть упрямым в поиске двери, а затем изобретательно пройти через нее.

Ройлоф Бота: Редко встречаются люди, которые могут четко и кратко определить проблему и сформулировать связный подход для ее решения.

Питер Тиль: Именно поэтому очень важно провести тщательное исследование команды основателей.

Ройлоф Бота: Вы сможете много узнать об учредителях, спрашивая об их выборе. С какими ключевыми выборами вы сталкивались в своей жизни и какие решения принимали? Какие альтернативы у вас были? Почему вы поступили в данное учебное заведение? Почему вы переехали в этот город?

Пол Грэхэм: Другим следствием экспоненциального закона является то, что иметь пробелы по многим вопросам — это нормально, пока это не касается действительно важных направлений. Ребята из Apple были не в себе и плохо одевались. Но они поняли важность микропроцессоров. Ларри и Сергей поняли важность поиска.

Питер Тиль: Исайя Берлин написал эссе под названием «Еж и Лисица». Эссе посвящено строчке древнегреческого поэта: лисицы знают множество мелочей, а ежи знают одну важную вещь. Люди склонны думать, что лисы лучше, потому что они ловкие и имеют обширные знания. Но в бизнесе, если вам придется выбирать между двумя, лучше быть ежом. Но вы все равно должны попытаться узнать и много мелочей.

Вопрос из аудитории: Вы упоминали «прозорливых венчурных капиталистов» в примере с ретроспективным тестированием. Кто эти прозорливые венчурные капиталисты?

Питер Тиль: Обычные подозреваемые. Следующий вопрос.

Вопрос из аудитории: Что не дает вам спать по ночам? Чего вы боитесь больше всего?

Пол Грэхэм: Я боюсь, что вследствие какого-то события у меня лично появится еще больше работы. А каков твой самый большой страх Ройлоф? Андрессен Хоровиц?

Ройлоф Бота: Достаточно сказать, что вы настолько же хороши, насколько хороши ваши следующие инвестиции.

Вопрос из аудитории: Сможет ли предприниматель привлечь венчурный капитал, если раньше он уже получил инвестиции и обанкротился?

Пол Грэхэм: Да.

Ройлоф Бота: До PayPal у Макса было два провала, верно? Вот, это миф, что банкротство — это клеймо. В некоторых странах, таких как Франция, это правда. На банкротов смотрят свысока. Но в США в гораздо меньшей степени, и в Кремниевой долине, в частности.

Питер Тиль: Но все же, не следует легко относиться к коммерческим неудачам. Все же цена провала достаточно высока.

Пол Грэхэм: Главным образом, это зависит от того, почему произошел этот крах. Далтона Калдвелла убил музыкальный бизнес. Всем известно, что его вины здесь нет. Это как если бы вас расстреляла мафия. Нельзя же вас винить за это.

Ройлоф Бота: Иногда опыт с неудачными стартапами может сослужить хорошую службу предпринимателю. Если вы смогли вынести из этого урок, то, возможно, это добавит вдохновения или понимания в запуске следующей компании. Существует масса примеров. Но, разумеется, не нужно специально заваливать проект ради опыта, который вам сможет пригодиться в будущем.

Вопрос из аудитории: Вы финансируете команду из одного человека?

Пол Грэхэм: Да. Дрю Хьюстон был единственным членом команды. Мы посоветовали ему найти соучредителя. Он нашел. И все получилось хорошо.

Питер Тиль: Основная команда учредителей из двух человек с равными долями обычно работает как нельзя лучше. Или иногда имеет смысл иметь одного выдающегося учредителя, который будет бесспорно лучше кого-либо еще.

Пол Грэхэм: Четыре уже слишком много.

Питер Тиль: Подумайте о соучредителях с точки зрения экспоненциального закона. Иметь одного учредителя — значит уступить половину компании. Двух – значит отказаться от 2/3 компании. Но если вы выбираете нужных людей, то вполне вероятно, что с ними вы достигнете дохода на инвестиции в два или три раза больше, чем вы достигли бы без них. Так в мире экспоненциального закона соучредители довольно хорошо работают.

От переводчика:

Прошу ошибки перевода и орфографические слать в личку. Так же напомню, что данный текст — перевод, его содержание авторское, и авторское мнение может не совпадать с моим.

Еще раз повторю, что переводил SemenOk2. Форматирование 9e9names. Редактор Astropilot. Все благодарности им в карму 🙂

ссылка на оригинал статьи http://habrahabr.ru/post/159829/

Добавить комментарий