Square, PayPal, iZettle — известные во всем мире компании, которые предлагают решения по приему банковских карт. Ни один из них не представлен в России. Зато у нас есть десять собственных. Мною проведено независимое исследование сервисов мобильного эквайринга в России, позволяющих принимать платежи по банковским картам Visa® и MasterCard®: iPay, Sum Up, Pay Me, 2Can, SimplePay, LifePay, Термит, ibox, Paybyway и RBK Card.

Square, PayPal, iZettle — известные во всем мире компании, которые предлагают решения по приему банковских карт. Ни один из них не представлен в России. Зато у нас есть десять собственных. Мною проведено независимое исследование сервисов мобильного эквайринга в России, позволяющих принимать платежи по банковским картам Visa® и MasterCard®: iPay, Sum Up, Pay Me, 2Can, SimplePay, LifePay, Термит, ibox, Paybyway и RBK Card.

Захотелось понять: что движет людьми и рынком, что предлагают сервисы и кому могут быть интересны эти решения. Если Вы занимаетесь частной практикой или фрилансом, у Вас есть свой небольшой бизнес, или Вы интересуетесь e-commerce — эта статья для Вас. Под катом Вы найдете обзор сервисов, отчет о тестировании, а также конкретные рекомендации по приему карт.

Содержание:

- Мобильный эквайринг: преимущества и недостатки в сравнении с традиционным торговым эквайрингом.

- Виды мобильных терминалов: какие бывают в природе и что предлагают в россии.

- Сервисы мобильного эквайринга — особенности, % комиссий и стоимость терминалов, удобство и безопасность.

- 2Can — прозрачный, автоматизированный и четко работающий сервис для бизнеса.

- iPay — сервис для быстрого старта и приема платежей физическими лицами.

- Pay-Me — интересный сервис от известных брендов, но сырой и крайне неоднозначный.

- Life Pay, Sum Up, ibox — достойные сервисы с весомыми преимуществами и скромными недостатками.

- Тенденции мобильного эквайринга: почему это всем выгодно, что с безопасностью, куда движется рынок.

- Стартуем прием платежей по картам!.

Мобильный эквайринг: преимущества и недостатки

Сама возможность платить картой — очевидный плюс, и далеко не единственный.

- карта — это возможность тратить чужие деньги, пока свои работают. Благодаря кредитному лимиту, grace-периоду в 50 дней и минимальной самодисциплине я не плачу %% за кредит. Мои деньги на текущие расходы лежат на дебетовой карте под 10% годовых.

- за покупки начисляются баллы или бонусы (cash back) — 3%. Это не самоцель, но если стараться везде платить картой, то раз в месяц можно вполне прикупить что-то полезное, а раз в несколько месяцев — что-то ценное.

- можно отказаться от хранения кассовых чеков. Если возникнут вопросы по гарантии на товар — распечатал выписку из интернет-банка, это и будет подтверждением покупки.

- очень просто контролировать свои расходы. Деньги никуда не исчезают и не растворяются.

- это самый выгодный способ вывода денег из платежных систем. Qiwi, Yandex или кобрендинговые WebMoney карты — платить такой картой реально выгоднее, чем снимать наличку в банкомате или переводить куда-то;

- не люблю таскать мелочь, пересчитывать сдачу и вопросы типа «а 20 рублей не посмотрите?».

Ok, но тогда почему каждый предприниматель не принимает карты к оплате? Раньше было недоступно, потом дорого, а сейчас — уже пора. Платежи по картам вряд ли потеснят наличные платежи, но гарантированно повысят лояльность клиентов, а вместе с этим конверсию оплат и средний чек.

Существует два основных способа принимать банковские карты: интернет-эквайринг — оплата через интернет-сайт по реквизитам карты, и торговый эквайринг — оплата через POS-терминал по физическому носителю карты (магнитной полосе или emv-чипу). Мобильный эквайринг является разновидностью торгового, однако с рисками и коммерческими условиями, характерными скорее для интернет-эквайринга. У каждого из способов есть своя сфера применения, стоимость решения и риски:

Мобильный эквайринг — самый простой и доступный на сегодняшний день способ принимать оплату по картам, что особенно ценно для малого и мобильного бизнеса:

- это способ запустить проект с «низкого старта», т.е. быстро, практически с нулевыми издержками и комиссией от 2.5%. Все что нужно — это смартфон и мини-терминал.

- это возможность оснастить терминалами сотрудников в офисе и «в полях» — всех без исключения и даже бесплатно. Согласитесь, носить с собой девайс габаритами со спичечный коробок куда лучше, чем POS-терминал весом как два жестких диска на 3.5» и размером с ботинок. Оборудование для мобильного эквайринга современное и не требует обучения сотрудников.

- мобильный эквайринг доступен физическим лицам, но есть нюансы и ограничения.

- крупные банки-эквайеры не предлагают решений на базе мини-терминалов.

- недоверие к технологии со стороны держателей карт. Требуется какое-то время, чтобы выработалась привычка и понимание у людей. Для преодоления этого барьера сервисы активно используют популярные бренды, например «Связной» для Sum Up, «Билайн» для Pay-Me.

- средний уровень безопасности для держателя карты. Факт в том, что смартфоны на Android уязвимы для вирусов, а самые простые (аналоговые) мини-терминалы не шифруют данные карты при передаче в приложенеи. Это объективный риск, дающий возможность массового слива реквизитов карт и краже денег. Вот почему большинство из рассмотренных здесь сервисов поставляют только цифровые мини-терминалы, а во всех промо используют девайсы от Apple.

- низкий уровень безопасности для для мерчанта. Прокатывая магнитную полосу карты, у которой есть emv-чип, все риски несет банк-эквайер, а по факту он их перекладывает на мерчанта. Держатель карты может опротестовать такую транзакцию. И тогда без наличия у мерчанта каких-то вменяемых подтверждений (помимо кривой подписи клиента пальцем на экране) доказать что-либо будет невозможно.

При оплате через emv-чип и ввод pin-кода, все риски берет на себя банк-эмитент, которые он успешно переложит на держателя карты. Это называется переносом ответственности (Liability Shift).

В ближайшем будущем этот риск исключить не удастся, т.к. большинство представленных на рынке терминалов способны считывать только магнитную полосу карты. - низкие скорость и удобство проведения оплаты. Для того, чтобы принять платеж нужно совершить 6-7 действий: подключить терминал, запустить приложение, пройтись по всем шагам меню, получить подпись клиента пальцем на экране, ввести его номер или email. К тому же обмен данными может производиться по сотовой сети в зоне неуверенного приема.

Все описанные недостатки некритичны, если плательщик и мерчант располагают временем и нет явных причин не доверять друг другу.

Виды мобильных терминалов

Принципы работы любых POS-терминалов одинаковы. Разница решений заключается в их стоимости, надежности и требованиях к скорости проведения оплаты.

- Кассовый POS-терминал передает данные карты в кассовый аппарат или кассовую систему, которая добавляет к ним сумму, формирует платеж и отправляет его в банк. Применяется в большинстве крупных ритейлеров, где много касс, большой поток покупателей и единая информационная система.

- Банковский POS-терминал не подключается к кассовому аппарату — он является автономным и самостоятельным устройством с аккумулятором, термо-принтером, WiFi-адаптером или 3G-модемом. Сумма оплаты вводится непосредственно на его клавиатуре, а сформированный платеж по беспроводной связи передается в банк. Применяется в HoReCa и большинстве розничных магазинов.

- Мобильный мини-терминал считывает данные карты и передает их в запущенное на смартфоне мобильное приложение. Приложение запрашивает сумму, формирует платеж и отправляет данные в процессинговый центр банка. Сфера применения — малый бизнес и мобильные сотрудники с незначительным объемом платежей по картам.

Мобильные мини-терминалы бывают следующих видов:

- Считывающие магнитную полосу, чип, или комбинированные.

Существуют считыватели магнитной полосы (рис. 1, 3, 4) и считыватели карт с чипом (рис. 2, 5, 6). В России 99% мини-терминалов представлены для карт с магнитной полосой. - Подключаемые через usb-порт, аудио-разъем или по bluetooth.

Устройство может подключаться к смартфону через Bluetooth® (рис. 5), 30pin-разъем от Apple (рис. 6) или аудио-разъем mini-jack (рис. 1, 2, 3, 4). Устройства, подключаемые к смартфону по Bluetooth часто называют «Chip-and-PIN», т.к. они позволяют провести полноценную авторизацию и оплату по чиповой карте с безопасным вводом pin-кода на отдельном устройстве. Подключаемые по USB устройства требуют сертификации производителя оборудования (например MFi для продукции Apple). Наиболее универсальными и недорогими являются терминалы на базе mini-jack. - Аналоговые и цифровые.

Бывают аналоговые (рис. 3) и цифровые ридеры (все остальные). Цифровые более устойчивы к возможным помехам и ошибкам при считывании, способны шифровать считанные с карты данные перед передачей в смартфон.

Мы фокусируем внимание только на наиболее распространенных в России мобильных мини-терминалах, которые подключаются к смартфону через аудио-разъем (mini-jack), считывают данные с магнитной полосы, выпускаются в аналоговом или цифровом исполнении (рис. 1, 3, 4). Это самое дешевое, наименее защищенное и совместимое практически с любыми смартфонами оборудование — идеальное решение для старта на несформированном рынке.

А пока мы вставляем чудо-девайсы в гнездо для наушников, весь остальной продвинутый мир делает так:

SumUp. Мини-терминал для чтения карт с emv-чипом. Подключается через mini-jack. Доступно только для Европы, русский SumUp в лице Связного Банка такие не предлагает:

iZettle. Мини-терминал для чтения карт с emv-чипом. Подключается через Apple 30pin-порт.

PayPal Here. Автономный мини-терминал с pin-pad для карт с emv-чипом. Подключается по bluetooth:

Сервисы мобильного эквайринга в России

Проектов по мобильному эквайрингу в рунете немало — присутствуют стартапы, интеграторы, поставщики и разработчики решений «под ключ». Т.к. данная статья ориентирована на простых людей и малый бизнес, то были выделены сервисы, удовлетворяющие критериям:

- предлагают готовое решение: пришел на сайт, зарегался, оформил документы, получил мини-терминал, скачал приложение и начал работать;

- являются действующими проектами, не прототипами и не только что запущенными стартапами. Есть куда позвонить или написать, чтобы задать все интересующие вопросы;

- легально работают на территории России и обслуживают карты Visa и MasterCard в партнерстве с каким-либо банком;

- предлагают сертифицированное оборудование, в идеале имеют сертификат PCI DSS и Visa или MasterCard в качестве партнера.

В рунете как минимум десять сервисов, которые удалось найти и которые более-менее удовлетворяют данным критериям:

(если кто-то знает другие — прошу сообщить в комментах)

Такие второстепенные свойства как поддержка карт Maestro, платформ PC / Java / Symbian не учитывал. Партнерство с МПС Visa или MasterCard также решил исключить, т.к. никаких явных преимуществ оно в себе не несет, а уровень надежности сервиса формально можно оценить по наличию сертификата PCI DSS. Сертификатов PCI PTS ни у кого из рассмотренных сервисов нет.

Оперативность выплат как параметр не рассматривал, т.к. сомневаюсь, что сервисы и банки в своих договорах прописывают обязательство вылпачивать четко на следующий рабочий день и санкции в случае невыполнения этих условий.

Что касается тарифов, то 2.5% или 2.75% — разницы никакой (∆ = 10%). А вот 2.89% или 3.7% — разница с 2.5% существенная (∆ = 15.6%…48%).

«Плюсики» — это true, «минусы» и «вопросы» — false. У кого больше баллов — тот и молодец.

- Первое место в моем рейтинге занимает сервис 2can.

- Второе место по праву разделили LifePay, Sum Up и Pay Me.

- Третье достойное место занимают iPay и iBox.

- Сервисы Simple Pay, RBKCard, Термит и Paybyway — на данный момент аутсайдеры рейтинга.

Однако, время идет, ситуация меняется, и я не призываю совсем сбрасывать их со счетов.

Решено рассмотреть автоматизированные сервисы: один из доступных только юридическим лицам — 2can, и все доступные физическим лицам — Pay-Me и iPay. Почему приоритет отдан именно физическим лицам? Все очень просто. Желающих заняться бизнесом всегда гораздо больше, чем тех, кто им занимается.

2can — 2can.ru

— проект компании «Смартфин», в качестве основного расчетного банка выступает «Промсвязьбанк». Компания также предоставляет технологическое (white-label) решение для «Мастер-Банка», Банка «Русский Стандарт» и Банка «Открытие».

— проект компании «Смартфин», в качестве основного расчетного банка выступает «Промсвязьбанк». Компания также предоставляет технологическое (white-label) решение для «Мастер-Банка», Банка «Русский Стандарт» и Банка «Открытие».

Система расчитана на юридических лиц и индивидуальных предпринимателей. Выплаты производят на расчетный счет в любом банке не позднее, чем на пятый день. Средняя по рынку комиссия (2.75%). Цифровые мини-терминалы предоставляют бесплатно. Условия абсолютно прозрачны, подключение максимально автоматизировано. Начать работать реально в течение двух недель.

Подключение

Для начала нужно зарегистрироваться на сайте и заполнить среднюю по размерам анкету. Далее необходимо подгрузить в личный кабинет сканы: уставных документов (или свидетельств для ИП), справки об открытии расчетного счета в любом банке, паспорта руководителя и подписанного заявления-анкеты. Также просят фото руководителя.

Для начала нужно зарегистрироваться на сайте и заполнить среднюю по размерам анкету. Далее необходимо подгрузить в личный кабинет сканы: уставных документов (или свидетельств для ИП), справки об открытии расчетного счета в любом банке, паспорта руководителя и подписанного заявления-анкеты. Также просят фото руководителя.

Документы уходят на проверку и через пару дней по ее итогам приходит уведомление по email. Если все ok, то через четыре дня в личный кабинет подгружаются договоры. Договоров два: с банком — Договор о расчетах с использованием карт, и с 2can — Договор о сервисном обслуживании.

С договорами нужно внимательно ознакомиться, распечатать и подписать и отправить в 2can экспресс-почтой. В целях ускорения вопроса просят выложить в кабинет сканы нескольких страниц договоров с подписями. Пока в течение пары дней идут бумажные версии, 2can согласовывает подключение с банком. Как только 2can получает документы и подписывает экземпляр договора банка, учетная запись активируется:

Появляется возможность заказать мини-терминал все там же в личном кабинете: выбирается количество штук и адрес доставки. 2can готов выслать любое необходимое количество, бесплатно. Терминалы цифровые, вместе с инструкцией упакованы в приятный пластиковый кейс, доставляются курьером.

Для приема платежей нужно активировать приложение на смартфоне. Для этого вводится номер договора и полученный в личном кабинете специальный код активации. Мобильный мини-терминал привязывается к конкретному устройству (приложению). Чтобы сменить устройство, нужно в личном кабинете сначала его отвязать, сгенерировать новый код и только после этого активировать терминал на новом устройстве.

Вывод средств

Согласно условиям, с каждой транзакции банк берет 1,85%, 2can — 0,9%, итого 2,75%. Суммы всех транзакцией за день за минусом комиссий объединяются в один транш и перечисляются мерчанту.

Средства выводятся только на расчетный счет юридического лица или индивидуального предпринимателя. Счет может быть в любом российском банке — требований открывать специальный транзитный или расчетный в каком-либо банке-партнере нет. Если Вы ИП и у Вас нет счета — придется его открыть. Благо есть банки, где открытие стоит 1.000 руб., а обслуживание бесплатное.

Процедура оплаты

Процесс оплаты состоит из семи шагов:

- запускаем приложение mPos, подключаем адаптер, вводим установленный нами код доступа (рис. 1) и выбираем в меню «Платеж» (рис. 2)

- вводим сумму и комментарий к платежу (рис. 3).

- проводим карту в мини-терминале (рис. 4), сверяем последние четыре цифры номера карты в приложении и на карте (рис. 5), жмем кнопку

- происходит процесс оплаты: авторизация и списание суммы по карте (рис. 6). Ожидание составляет несколько секунд. Если все ок — транзакция завершается.

- просим плательщика поставить подпись (рис. 7).

- отправляем клиенту чек на email или в виде sms (рис. 8). Непонятно правда, почему нельзя выслать и на телефон и по email одновременно.

- если ввели телефон — то на номер клиента приходит чек в электронном виде со всеми деталями платежа (рис. 9).

Если выбрать email ‒ то приходит вот такой чек.

Интересен тот факт, что приложение запрашивает текущую геопозицию, а в личном кабинете сервиса или в чеке можно получить ссылку на Google Maps с координатами того места, где произведена оплата.

Важной особенностью сервиса является возможность отменить оплату (сделать refund или chargeback) — как из мобильного приложения, так и из личного кабинета. Также в любой момент и по каждой транзакции можно заново выслать чек — на email или в виде sms.

Отчет о тестировании 2can

Всего проведено 5 тестовых платежей по картам систем Visa и MasterCard различных банков. Карты как с emv-чипом, так и без него. Visa: от Classic Instant Issue до Gold. Карты Maestro приложением распознаются, но к оплате не принимаются. Оплата происходила в различных географических местах в г.Санкт-Петербург. Пять транзакций по 10 рублей каждая проведены 23, 24 и 25 июля.

Все транзакции одобрены и проведены без задержек. Сайтами-эмитентами высланы sms о списании средств.

Операции отразились в архиве приложения:

(скриншоты от старой версии приложения под iOs, ребята буквально несколько дней назад обновили приложение — стало лучше)

а также в личном кабинете на сайте:

Так как устройств с мини-терминалами может быть несколько, то в каждом приложении ведется своя история операций, совершенных только на нем. Общая история всех операций по всем приложениям доступна в личном кабинете. Есть важный нюанс — если удалить приложение, а затем его заново поставить и активировать с новым кодом, то все прошлые транзакции, сделанные через этот же терминал и на этом же устройстве, не подгрузятся. Их можно будет увидеть только через личный кабинет.

Средства за 23 число поступили на расчетный счет 25 июля, за 24 число — 26 июля, за 25 число — 30 июля, видимо здесь сыграли роль выходные. Все поступило в полном объеме за минусом комиссий 2.75%, что видно из выписки по расчетному счету в интернет-банке:

Выводы

2can — наиболее сбалансированное решение для юридических лиц и индивидуальных предпринимателей. Прозрачность условий и полная автоматизация. Не предъявляют каких-либо условий к типу бизнеса и его обороту. Можно использовать имеющийся расчетный счет. Предлагают средний по рынку % комиссии, все остальное бесплатно. Затруднения может представлять обслуживание карт зарубежных банков или проведения оплат свыше 15.000 руб. Сервис полностью подтверждает свое звание победителя премии «Стартап года — 2012».

Недостатки 2can:

- строгие ограничения по-дефолту — максимальная сумма транзакции 15.000 руб., обслуживаются карты только российских банков.

- история платежей в мобильном приложении не синхронизируется. При переустановке приложения данные по прошлым транзакциям будут доступны только через личный кабинет на сайте.

- перечисление средств до 5 дней (календарных). По факту от двух до пяти дней.

- подключение порядка двух недель. Сроки реально сократить вдвое, если добавить расторопности менеджерам.

- отсутствует приложение для iPad, хотя в личном кабинете заявляется о его доступности.

Скриншот

Обе ссылки одинаковые — ведут на одно и то же приложение под iPhone.

Преимущества 2can:

- лояльные и прозрачные условия — после посещения сайта не остается вопросов по условиям подключения. Это Вам не «оставьте заявку, и мы с Вами свяжемся…».

- полностью автоматизированный сервис — минимум взаимодействий с менеджером по email. Удобный личный кабинет, полностью сопровождающий процесс подключения и работы с сервисом. Доступен сразу после регистрации и до подписания договора. Большое внимание уделяют usability.

- допустимые бизнес-риски. Большая часть рисков заключается в самом технологическом решении — ридере магнитной полосы карты — на самом деле общее для всех работающих на рынке сервисов. Доступ в мобильное приложение по коду, использование только цифровых мини-терминалов, процедура привязки терминалов и активации мобильного приложения — это плюсы.

- высокая степень доверия к компании — компания новая, судя по общедоступным сведениям из ЕГРЮЛ образована в апреле 2012 г., однако у нее серьезные инвесторы и партнеры в лице Visa и топовых банков. Имеется сертификат PCI DSS.

iPay — getpos.ru

— пионер рынка мобильных терминалов на Украине и в России. Проект Украинского «ПриватБанка», а в России действует его «дочка» — «Москомприватбанк». Система ориентирована на физ. лиц с небольшим объемом транзакций. заявляемый % комиссии 2.7%, в реальности составляет 3.7%. Начать прием платежей можно за один визит в банк.

— пионер рынка мобильных терминалов на Украине и в России. Проект Украинского «ПриватБанка», а в России действует его «дочка» — «Москомприватбанк». Система ориентирована на физ. лиц с небольшим объемом транзакций. заявляемый % комиссии 2.7%, в реальности составляет 3.7%. Начать прием платежей можно за один визит в банк.

Подключение

Процедура подключения проста — требуется прийти в паспортом в любое отделение Москомприватбанка, приобрести мини-терминал и завести банковскую карточку. В отделениях продается только аналоговая версия терминала за 100 руб. (на рисунке), цифровую можно заказывать на сайте за 499 руб. + доставка. В комплекте идет мини-терминал, инструкция и неактивированная банковская карта.

Процедура подключения проста — требуется прийти в паспортом в любое отделение Москомприватбанка, приобрести мини-терминал и завести банковскую карточку. В отделениях продается только аналоговая версия терминала за 100 руб. (на рисунке), цифровую можно заказывать на сайте за 499 руб. + доставка. В комплекте идет мини-терминал, инструкция и неактивированная банковская карта.

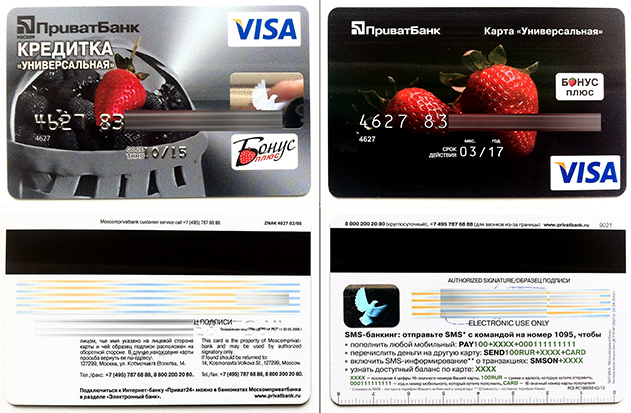

Для активации терминала и приложения потребуется карта банка. Самый простой и надежный способ — завести карту «Универсальная» без кредитного лимита, с бесплатным выпуском и обслуживанием. Можно активировать карту из комплекта с мини-терминалом — «Кредитка Универсальная». Однако, это кредитная карта и для ее активации все-равно нужно заключать договор в отделении.

Карту «Универсальная» можно получить самостоятельно в любом отделении банка. Это Visa Electron, неименная, неэмбоссированная с CVC-кодом, выпускается сроком на 4 года. Да, еще на обратной стороне карты расчерчена линейка на 8 см. (гениально!).

Карта «Кредитка Универсальная» идет в комплекте с мини-терминалом, это вероятно Visa Classic Instant Issue, неименная, но зато эмбоссированная, с CVC-кодом, выпускается на 3 года.

После того, как у нас на руках появился терминал и действующая карта, можно установить приложение, пройти несложную регистрацию и настроить направление вывода денег.

Вывод средств

Вывод средств может осуществляться в трех направлениях: в платежную систему LiqPay, на банковскую карту, на расчетный счет организации или предпринимателя в России или на Украине. Направление задается в настройках приложения, и его можно поменять в любое время. Наиболее оптимальный вариант — выводить на ту самую карту Москомприватбанка, с помощью которой терминал был активирован. В этом случае комиссия составит 2,7% за транзакцию + 1% за снятие наличных в родных банкоматах. Да, Приватбанк удерживает комиссию за снятие собственных средств с собственных карт в собственной сети банкоматов. Итоговая комиссия получается 3,7%.

Почему именно на карту? Все очень просто. Можно конечно выводить в LiqPay, но максимум на что можно будет потратить деньги — пополнить телефон или оплатить услуги немногочисленных провайдеров. Популярность платежной системы в сегменте с2с крайне низкая, и вряд ли кому-то нужны эти электронные деньги. Если есть желание выводить средства на расчетный счет организации или индивидуального предпринимателя — то стоит подумать дважды. Услуга регулируется публичным договором-офертой, который по факту размещен на сайте Украинского Приватбанка в зоне .ua, а сами правила эквайринга позволяют банку не гарантировать ровным счетом ничего без каких-либо последствий.

Почему это решение ориентировано на небольшой объем транзакций? Во-первых, деньги поступают на счет физического лица. Банк, разумеется, против того, чтобы данные средства были получены в результате предпринимательской деятельности. В случае каких-либо даже не сильно обоснованных подозрений, он может смело заблокировать счет и карту и расторгнуть договор обслуживания. Во-вторых, поспрашивайте людей, работающих с платежной системой LiqPay от Приватбанка. Вы услышите много интересного: высокий процент отказов по транзакциям из-за упираний в лимиты и фильтры системы, случаи внезапной блокировки счетов. Транзакции по приему средств в адрес физ.лиц самим банком называются «переводами денежных средств физическими лицами», регулируются соответствующими правилами, но не поддерживают 3DSecure. Становится понятным, что сервис несет банку немало рисков, отсюда и следует усиленное внимание службы фрод-мониторинга ко всем операциям.

Процедура оплаты

Процесс оплаты состоит из шести шагов:

- запускаем приложение iPay, подключаем адаптер, по-дефолту открывается раздел «Платежи» (рис. 1).

- проводим карту в терминале (рис. 2).

- сверяем четыре первые и четыре последние цифры карты в приложении и на самой карте, вводим сумму, комментарий к платежу и номер мобильного телефона плательщика (рис. 3).

- приложение сообщает, что платеж уходит на обработку (рис. 4) и предлагает подписать чек.

- ставим подпись и вводим email для отправки чека (рис. 5).

- на номер клиента приходит sms со ссылкой на чек (рис. 6). На email также приходит чек (пример на рисунке ниже).

Отчет о тестировании iPay

Всего проведено три платежа по трем картам различных банков: Visa Classic c магнитной полосой без чипа и 3DSecure, вторая и третья — с чипом и подключенным 3DSecure MasterCard World и Visa Gold соответственно. Карты Maestro приложением распознаются, но оплата не проходит. Три транзакции на небольшие суммы совершены вечером 29 июля с интервалом в несколько минут. Практически сразу же отразились в мобильном приложении во вкладке «Архив» и пометились как проведенные. От банков-эмитентов карт пришли sms о списании средств. На указанный email пришли чеки об оплате. Странно, но на мобильный телефон плательщика не приходит никаких нотификаций, да и подпись является необязательной. Мобильные телефоны указывал различные, один из них зарегистрирован в LiqPay, другой точно нет. Возможно, дело в небольших суммах.

Доступный баланс карты обновился на следующий день 30 июля, а в выписке деньги деньги отразились еще через день 31 июля несмотря на дату, указанную на скриншоте. Возможно это особенность интернет-банка. Средства поступили в полном объеме за минусом комиссии 2,7%, это видно в выписке по текущему карточному счету в интернет-банке «Приват24»:

Выводы

iPay — это самый простой на сегодняшний день и к тому же доступный для физических лиц сервис мобильного эквайринга. Низкая защищенность и отсутствие гарантий со стороны банка позволяют использовать это решение компаниям и предпринимателям только на старте для тестирования услуги.

Недостатки iPay:

- небезопасное мобильное приложение — нельзя установить защитный код при входе, а в настройках совершенно открыто отображен полный номер банковской карты, на которую выводятся деньги.

Скриншот

- отсутствует личный кабинет, где можно посмотреть историю транзакций. В случае переустановки приложения история транзакций будет утеряна.

- высокая вероятность отказа в проведении транзакции. Все только что совершенные транзакции помечаются статусом «в обработке» и могут быть задержаны или отклонены жесткой системой фрод-мониторинга.

- нельзя отменить платеж в автоматическом режиме. Только через службу поддержки по email.

- отсутствуют цифровые терминалы в свободной продаже в отделениях банка. Только по предварительному заказу с доставкой по цене порядка 1.000 руб.

- высокая комиссия 3,7% — 2,7% за транзакцию + 1% за снятие наличных. При конвертации валют еще больше.

- непопулярный банк, присутствует далеко не во всех регионах, незначительная сеть собственных банкоматов.

- странная работа интернет-банка «Приват24»: показывает задолженность по карте, обновляет выписку с задержкой в сутки.

- высокие бизнес-риски для компаний и предпринимателей из-за отсутствия договора на бумаге с четко зафиксированными условиями.

Преимущества iPay:

- самое быстрое решение — начать прием карт можно за полчаса.

- низкая стоимость — всего 100 руб., которые потом вернутся.

- доступно физическим лицам.

- поддержка карт 11 стран СНГ, в т.ч. Россия, Украина и Беларусь.

Pay Me — pay-me.ru

— проект компаний «ВымпелКом» («Билайн» Бизнес), «Телемаркет» и «Альфа-Банка», который является банком-эквайером. Дорогие терминалы, есть минимальная комиссия за транзакцию (10 руб.). Ориентирован как на бизнес, так и на физ.лиц, предлагая для последних денежные переводы с карты на карту. Проект сырой и очень неоднозначный — подключиться не удалось.

— проект компаний «ВымпелКом» («Билайн» Бизнес), «Телемаркет» и «Альфа-Банка», который является банком-эквайером. Дорогие терминалы, есть минимальная комиссия за транзакцию (10 руб.). Ориентирован как на бизнес, так и на физ.лиц, предлагая для последних денежные переводы с карты на карту. Проект сырой и очень неоднозначный — подключиться не удалось.

В прошлом в числе партнеров упоминался Банк «РусскийСтандарт», который по каким-то причинам вышел из проекта. Разработкой проекта занимается компания Телемаркет, однако домен pay-me.ru зарегистрирован на частное лицо.

Сервис расчитан в первую очередь на юридических лиц и предпринимателей. Выплаты готовы производить на расчетный счет в любом банке, однако согласно информации с сайта Альфа-Банка счет должен быть открыт именно у них, а услуга данная доступна только для г.Москва.

Интересная особенность сервиса в том, что он может использоваться физ.лицами, правда лишь как сервис денежных переводов с карты на карту по технологиям Visa Money Transfer или MasterCard MoneySend. По сути это не эквайринг (в отличие от того же iPay), а терминал всего лишь упрощает ввод реквизитов карты в приложении O!pp — мобильной версии сервиса денежных переводов от Альфа-Банка, который более подробно рассматривался в другой моей статье Сервисы P2P-переводов денег с карты на карту Visa и Mastercard. В итоге такая комбинация имеет два недостатка:

- полноценно использовать сервис физ.лицами невозможно. все транзакции между физ.лицами с помощью мобильного терминала идут строго по технологии 3DSecure. Это предполагает переход на страницу подтверждения транзакции банка-эмитента по коду из sms, паролю и т.п. В лучшем случае перевести деньги удастся с 50% действующих банковских карт российских банков.

- использовать сервис компаниями рисковано. Возможность с помощью одного и того же терминала принимать платежи как на юр.лицо, так и на физ.лицо, пусть с помощью различных приложений или настроек, создает риски для компаний, которые выдают эти терминалы своим сотрудникам. По сути это открытый путь к платежам в обход кассы.

Регистрация на сайте проходит гладко и довольно быстро, далее нужно заполнить анкету с реквизитами компании и подгрузить сканы документов. Заявленный срок рассмотрения заявки — 5 дней. И тут ожидают сюрпризы… Каждый раз при обновлении страницы или новом логине сервис просит заполнить анкету заново, при этом не выдавая никаких ошибок и рекомендаций. Анкета полностью заполнена, все необходимые документы залиты. После 5 и даже после 20 дней наблюдается одна и та же картина, даже после звонка в саппорт. Никаких писем или звонков от специалистов сервиса с вопросами «как дела?» или «чем помочь?». В итоге зарегистрироваться в системе и начать работать не удалось:

Приобрести мини-терминалы можно только в офисах Билайна в Москве, но в каких — непонятно. Ссылка с сайта pay-me.ru ведет на странную форму заказа услуг на сайте Билайна, где такой услуги просто нет:

Выводы

Pay-Me — потенциально интересный сервис, доступный как физ.лицам, так и бизнесу. На данный момент у него есть несовместимые с жизнью недостатки, а потому говорить о его использовании преждевременно. Я чесслово в шоке.

Недостатки Pay-Me:

- не работает личный кабинет и не работает служба поддержки. Регистрация автоматизирована, имеется красивый и функциональный личный кабинет, однако зарегистрироваться невозможно.

- самая высокая стоимость мини-терминалов из всех рассмотренных сервисов — 1.600 руб.

- не подходит для микроплатежей. Комиссия сервиса 2,75%, но не менее 10 руб. за транзакцию. Это означает, что платежи с чеком менее 360 руб. будут нерентабельны.

- противоречивые требования к расчетному счету. Есть вероятность, что он должен быть открыт строго в «Альфа-Банке».

- недоступность терминалов является препятствием для старта. Купить можно только в офисах Билайна в Москве

- ограниченный сервис для физических лиц. По сути это перевод с карты на карту, но никак не эквайринг.

Преимущества Pay-Me:

- узнаваемость брендов «Билайн» и «Альфа-Банк», за счет чего могут быть достигнуты высокая лояльность и доверие держателей карт.

- высокая степень доверия к «Альфа-Банку» как к наиболее технологичному банку России.

- используются только цифровые терминалы.

- сервис и мини-терминал может использоваться физическими лицами, но только для переводов с карты на карту по технологиям Visa Money Transfer или MasterCard MoneySend.

- решение доступно для России и Казахстана, с осени 2013 обещают поддержку для Украины. В Казахстане есть банк-партнер и интернет-магазин мини-терминалов.

Life Pay, Sum Up, ibox

Данные сервисы будут рассмотрены более кратко с акцентом на преимущества и недостатки. Первичная регистрация была произведена в каждом из них, но дальше дело не пошло. Информация для обзора взята с их сайтов, в ходе переписки с представителями компании и из других открытых источников. Если кто-то из общественности готов провести независимое тестирование или дополнить информацию — готов обсудить в комментах и дополнить.

Life Pay — life-pay.ru

— проект компании «Лайф Пей», аффилирован с Финансовой Группой «Лайф», а потому активно сотрудничает со всеми входящими в нее банками: Пробизнесбанком, Экспресс-Волга Банком, ВУЗ Банком, Газэнергобанком. Также использует в качестве эквайера Приватбанк. Средний по рынку % комиссий (2.7%), условно-бесплатные терминалы.

— проект компании «Лайф Пей», аффилирован с Финансовой Группой «Лайф», а потому активно сотрудничает со всеми входящими в нее банками: Пробизнесбанком, Экспресс-Волга Банком, ВУЗ Банком, Газэнергобанком. Также использует в качестве эквайера Приватбанк. Средний по рынку % комиссий (2.7%), условно-бесплатные терминалы.

Предоставляют сервис для юридических лиц и предпринимателей. Выплаты производят на расчетный счет в любом банке. Довольно прозрачные условия сотрудничества. Отсутствует автоматизированная регистрация. Необходимо отправлять заявку и ждать письмо от менеджера. Менеджер связывается в течение двух дней. Регистрацию и запуск обещают в течение одной недели.

Есть интересный пост из блога компании на Хабре про собственный сервис — «Вот ваша пицца. Оплатите картой или наличными?», в котором рассказывается о плюсах системы:

- в личном кабинете сервиса есть продвинутые аналитические инструменты.

- поддерживается несколько пользовательских аккаунтов с возможностью делегирования доступа.

- сервис может быть адаптирован под различные отрасли (например, авторасчёт тарифа для служб такси, контроль ошибок при заполнении данных для страховщиков, «чаевые» для кафе/ресторанов и т.п.).

- в планах — развитие программ лояльности.

- готовы помогать с интеграцией (делать шлюзы-коннекторы) с системами крупных клиентов.

Недостатки Life Pay:

- неавтоматизированная регистрация. После предварительной регистрации на сайте менеджер связывается по email

- недостаточно прозрачные условия — есть оговорка про «маленькую материальную ответственность за терминал» в размере 350 р.

Преимущества Life Pay:

- хорошая степень доверия к компании. Многие сотрудники компании являются выходцами из Wellpay, ВымпелКом, ChronoPay и Rambler. Проект запущен под инвестиции венчурного фонда и сделан с серьезными намерениями. Финансовая Группа Лайф входит в TOП-30 российских банковских групп по совокупному объёму активов и динамично развивается. Имеется сертификат PCI DSS. Однако, упоминание Chronopay и Приватбанка несколько понижает репутацию проекта.

- используются только цифровые терминалы.

- декларируют отсутствие лимитов по транзакциям.

- декларируют продвинутые возможности личного кабинета.

- заявляют о подключении в течение недели, что весьма реально, учитывая развитую сеть банков-партнеров.

Sum Up — ru.sumup.com

— технологичный сервис мобильного эквайринга с ирландской юрисдикцией, объединяющий 12 европейских стран. В России оператором является «Связной Банк», обеспечивающий эквайринг и канал продаж. Относительно высокая стоимость мини-терминалов, средний по рынку % комиссии (2.75%). Технологически крайне перспективный. Основное преимущество — узнаваемый бренд.

— технологичный сервис мобильного эквайринга с ирландской юрисдикцией, объединяющий 12 европейских стран. В России оператором является «Связной Банк», обеспечивающий эквайринг и канал продаж. Относительно высокая стоимость мини-терминалов, средний по рынку % комиссии (2.75%). Технологически крайне перспективный. Основное преимущество — узнаваемый бренд.

На сайте Sum Up размещены несколько видео с кейсами запущенных проектов: мастерская, интернет-магазин и сеть кондитерских. Партнером сервиса является GetTaxi.

Недостатки Sum Up:

- средняя степень доверия к компании. Репутация банка портится на фоне постоянного ухудшения тарифов по основным продуктам, в т.ч. премиальным. C конца 2012 года политика Банка «Связной» предполагает активное «закалачивание бабла». Проект запущен с «небольшими инвестициями» и по принципу «чтобы работало». Пока нет никаких объективных гарантий того, что он будет развиваться в долгосрочной перспективе.

- платная и не автоматизированная регистрация. После предварительной регистрации на сайте менеджер связывается по email — высылает шаблоны документов и счет на оплату терминала. После оплаты счета и отправки подписанных сканов документов готовы продолжить общение. В ближайшее время Связной Банк планирует распространять терминалы через отделения банка и салоны связи.

Преимущества Sum Up:

- «Связной» — узнаваемый бренд, входит в топ-20 банков России по количеству эмитированных карт и содержит более 3.000 розничных магазинов (данные из презентации для инвесторов на 05.2013). За счет этого могут быть достигнуты высокая лояльность и доверие держателей карт.

- используются только цифровые терминалы.

- имеет прямой доступ к экспертизе и технологиям благодаря партнерству с Sum Up. Есть интересный API для мобильных приложений, позволяющий использовать приложение Sum Up и мини-терминал в качестве биллинга. Вполне вероятно, что Связной Банк одним из первых внедрит мини-терминалы для чиповых карт (интервью с CEO Sum UP Russia Яной Мазуровой от 22.05.2013).

- удобные мобильные приложения под iOs как для iPhone, так и для iPad, адаптированные под retail — с каталогом товаров и корзиной покупок.

ibox — i-box.ru

— проект Инвестбанка. Ориентирован на бизнес — юридических лиц и предпринимателей. Предлагают средний по рынку % комиссии (2.75%) и мини-терминалы за 450 руб. Выплачивают на расчетный счет в любом банке. Неавтоматизированная регистрация.

— проект Инвестбанка. Ориентирован на бизнес — юридических лиц и предпринимателей. Предлагают средний по рынку % комиссии (2.75%) и мини-терминалы за 450 руб. Выплачивают на расчетный счет в любом банке. Неавтоматизированная регистрация.

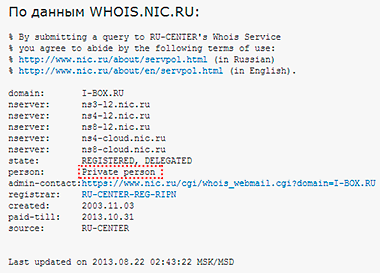

Информации о проекте довольно мало. Реквизитов компании на сайте нет. Группы в соц.сетях пустые. Домен зарегистрирован на физ.лицо.

После подачи заявки на регистрацию связывается менеджер по email. Предлагает выслать почтой или занести в банк пакет из четырех документов (наименьший из всех рассмотренных сервисов), а также заполнить заявку с откровенно непростыми полями:

Судя по информации на сайте, готовят «Мой ibox» — аналог решения от Pay-Me для физических лиц, объединяющий мобильный банкинг, платежи в адрес различных сервис-провайдеров и возможность переводов с карты на карту.

Есть отличительная особенность с сомнительным эффектом — через приложение можно принимать платежи наличными. Т.е. по сути вести учет полученных от клиентов сумм и высылать им в каком-то виде электронный чек. Кроме того, сервис адаптирован в частности под рынок страхования — реализована автоматизированная выгрузка данных и рекуррентные платежи.

Недостатки i-box:

- неавтоматизированная регистрация. После предварительной регистрации на сайте менеджер связывается по email

- средняя степень доверия к компании. Банк-партнер Инвестбанк является одним из старейших в России, у него высокие кредитные рейтинги, но по объему активов находится в конце списка ТОП-100 банков России. В партнерах проекта значится платежная система Visa. Однако, доменное имя зарегистрировано на физ.лицо, группа в facebook пустая, на сайте никаких реквизитов компании i-box.

- судя по всеми развитие сервиса заморожено. Анонс скорого выхода мобильного приложения под Windows Phone датирован апрелем 2013 г., на данный момент приложение не выпущено, по информации с сайта — скоро ожидается.

- платные терминалы — 450 руб.

Преимущества i-box:

- используются только цифровые терминалы.

- принимают к оплате карты Maestro.

Тенденции мобильного эквайринга

В процессе написания статьи и изучения рынка мобильного эквайринга мне удалось перечитать довольно много информации. Не претендую на роль эксперта, но постараюсь дать какие-то наиболее очевидные и обоснованные прогнозы.

Почему мобильный эквайринг выгоден всем

- это выгодно держателям карт. Шесть основных плюсов оплаты картами я описывал в начале статьи.

- это выгодно малому бизнесу. Мобильный эквайринг — это самая дешевая технология по приему карт на данный момент. Это дешевле даже интернет-эквайринга — % за комиссию ниже, никаких затрат на разработку, поддержку и оборудование.

- это выгодно государству, которое реально спит и видит, что все платежи станут безналичными. Тогда появится механизм контроля, который снизит коррупционную составляющую, заставит бизнес платить реальные налоги, будет проще бороться с терроризмом и т.п.

Министерство Финансов РФ с 2012 года разрабатывает ряд инициатив с внесением поправок в кучу законов — ГК РФ, О Защите Прав Потребителей, О Торговле, Трудовой Кодекс, — в перспективе ближайших лет предлагается:

- сделать платежи свыше 300.000 руб. только безналичными (с 2015 г.).

- обязать все торгово-сервисные предприятия с годовым оборотом свыше 60 млн рублей принимать оплату по картам (с 2014 г.).

- обязать всех работодателей со штатом сотрудников более 20 или 35 человек (в зависимости от отрасли) перечислять заработные платы на карточки.

- это интересно банкам: как крупным, так и мелким. По данным klerk.ru, основные игроки на рынке эквайринга: Сбербанк (35%), UCS (25%), Газпромбанк (6%), Группа ВТБ (4%), Русский Стандарт (4%). И еще порядка 600 банков-эквайеров, которые делят между собой оставшиеся 26%.

Мелким банкам мобильный эквайринг дает возможность захватить или расширить на сколько-то свое присутствие на рынке. Их стратегия — собрать армию мелких мерчантов, чтобы вкупе сформировать неплохой общий оборот по эквайрингу и продавать им собственные услуги.

Крупным эквайерам развитие мобильного эквайрина только на руку. За них сформируют новый рынок, распространят культуру оплаты картами в массы, а они потом придут сконвертируют наиболее интересных и оборотистых мерчантов в своих клиентов.

Мода на мобильные мини-терминалы — временное явление

- Аналоговые мини-терминалы очень скоро исчезнут. Они откровенно небезопасны, особенно в связке с платформой Android, и это несет риски для держателей карт. Такие терминалы будут полностью вытеснены цифровыми.

- Все мини-терминалы будут читать чипованые карты. Выше при описании недостатков мобильного эквайринга было отмечено, что технология, построенная на считывании магнитной полосы, несет много рисков для банка-эквайера. А значит и для мерчанта — компании или предпринимателя, принимающего карты к оплате, ведь кто-то всегда должен быть крайним 🙂 Именно поэтому придумали чип и подтверждение операции pin-кодом, чтобы крайним всегда был держатель карты 🙁

Снизить риски может применение комбинированных терминалов, способных считывать магнитную полосу и emv-чип. Операции по чипу могут сопровождаться подписью пальцем на экране, либо вводом pin-кода. Если транзакция идет через чип — необоснованное ее опротестование со стороны держателя карты будет затруднено, а если с вводом pin-кода — просто невозможно.

Кстати, Visa Europe с сентября 2012 г. в ультимативной форме запретила использовать мини-терминалы, считывающие только магнитную полосу карт. В России переход на чипованые версии осложняется отсутствием у сервисов мобильного эквайринга сертификатов PCI PTS, но это лишь вопрос времени и денег. Чтобы ускорить вопрос, Центробанк России в ближайшее время намерен обязать оснащать все карты emv-чипом.

- Подключаемые к смартфонам мини-терминалы станут узко-нишевым решением. Известные мировые компании уже прошли этот путь. Square тоже начинал с «затычек», а впоследствии привлек инвестиций от StarBucks и стал выпускать более стационарные версии терминалов. PayPal предлагает Chip&Pin мобильные терминалы, подключаемые по Bluetooth. Groupon после провала с мини-терминалами ушел в сегмент традиционных POS-терминалов и сейчас сотрудничает с Verifone. Российский Сбербанк заказал 15.000 chip&pin мини-терминалов — модель D200 производства PAX Technologies, прикольные такие, весят всего 165 г., награждены iF Design Award 2013:

Мобильные мини-терминалы, подключаемые к смартфону, останутся решением предпринимателей с единичными транзакциями или компаний с мобильными сотрудниками. Все остальные, у кого транзакций больще пяти в день, предпочтут для себя и своих клиентов менее рисковое и более удобное решение — Chip&Pin, возможно даже со встроенным термо-принтером.

- У банков нет будущего в эквайринге. Своими требованиями и процедурами они создают для бизнеса больше барьеров, чем дают возможностей и выгод. В США, например, основными игроками рынка эквайринга являются технологичные компании, напрямую подключенные к платежным шлюзам Visa и Mastercard. Именно такие компании смогут предоставлять простые и понятные решения для любых задач и любых бизнесов. Тогда не будет какого-то псевдо-деления на торговый эквайринг или мобильный эквайринг. Будет возможность принимать карты, а чем и как — неважно.

Например, компания iZettle получила лицензию на аппаратное и программное обеспечение от Visa по программе Visa Ready, что позволяет ей не исключить из цепочки лишнее звено — банк-эквайер, а значит предложить клиентам более выгодные условия и сервис. Кстати, их сервис "The Service — all the tools you need to start, run and improve your business":

- поддерживает мини-терминалы, мобильные Chip&Pin терминалы и стационарные терминалы на базе iPad.

- учитывает принятую наличность и платежи по картам.

- поддержка кассовых ящиков, внешних принтеров.

- в личном кабинете — продвинутая аналитика по платежам, базовые возможности CRM и программ лояльности (бонусы/скидки), мультиаккаунты с разделением доступа.

- % комиссии от 2.75% до 1.5% при обороте в £15К.

Рассмотренные выше сервисы — каждый по-отдельности и все вместе — идут этим же путем. И я буду сильно рад, если держатели карт (такие как Вы и я) от этого только выиграем.

- физ.лицам мини-терминалы не нужны Они сейчас-то им не особо нужны. Из неразумных сфер применения видится незаконное предпринимательство и мошенничество. Из разумных применений — денежные переводы с карты на карту и эксперименты на заре своего бизнеса. В любом случае, это тупиковая ветка эволюции, т.к. будет NFC (Near Field Communication). Если смартфон с NFC-чипом, то для отправки и приема бесконтактных платежей никакого ридера не нужно. А для всех остальных случаев это можно сделать по номеру карты.

Массовые бесконтактные платежи — это, безусловно далекое будущее для безграничной России за пределами default city. Но уже сейчас Банк РусскийСтандарт активно заменяет все POS-терминалы в обслуживаемых фаст-фудах на новые с поддержкой Visa Paywave® и Mastercard Paypass®. При поддержке платежных систем Альфа-Банк, РайффайзенБанк и другие российские банки активно продвигают бесконтактные банковские карты во всех регионах. Компания i-Free выпустила NFC-кошелек для смартфонов, а Банк Тинькофф (ТКС) предлагает удаленно выпустить банковскую карту, которая подгрузится в этот самый кошелек.

В более развитых странах NFC-транзакции уже обыденность и стандарт де-факто.Краткая заметка моего хорошего знакомого:

Рекомендации: что делать, чтобы начать принимать карты

Инструкция #1 — для бизнеса

— официально зарегистрированных компаний и индивидуальных предпринимателей, которые хотят принимать к оплате карты с помощью мобильных терминалов:

- Понадобятся смартфоны. Если есть — это хорошо. Если нет — можно приобрести, начиная от 2600 руб.:

- Apple iPhone не ниже 4, или

- смартфон на базе Android 4.х с поддержкой 3G, WiFi, GPS (A-GPS) и аудио-выходом типа mini-jack 3.5mm.

- Подготовьте стандартный пакет документов — сканы в pdf или jpg:

- свидетельства ИНН и ОГРН (о постановке на налоговый учет и о гос. регистрации),

- паспорт директора,

- справка из банка или договор об открытии расчетного счета,

- фото руководителя (не из паспорта).

- Выбирайте между 2can и Life Pay, или регистрируйтесь сразу на обоих.

- Указывайте 200% от оборота, который Вы реально планируете, при заполнении анкеты. Это будет влиять на устанавливаемые Вам лимиты в день и в месяц. И Вас никто не просит его гарантировать, ведь % комиссии фиксированный.

- Уточните, есть ли лимит на разовую транзакцию. И если есть — то как его довести до нужного Вам уровня.

- Заказывайте терминалы с небольшим запасом: от 1 шт. до 20%. Они реально стоят копейки, made in China, Вам их предоставят бесплатно. Простои бизнеса и обманутые ожидания клиентов куда дороже.

- Выделите время ознакомиться с инструкциями по оплате картами, которые Вам предоставит сервис мобильного эквайринга. Ваша цель — переписать их своим простым языком для сотрудников. Вот основное:

- отказывать принимать платежи по подозрительным картам: у которых не 16 цифр в номере, имя и фамилия явно не соответствует человеку, срок окончания карты уже истек или истечет более чем через 5 лет, нет логотипа и голограммы Visa или Mastercard, отсутствует подпись на полосе на обороте карты.

- просить документ, удостоверяющий личность: водительские права, паспорт, да хоть УЭК (Универсальную Электронную Карту гражданина РФ). Важно сверить имя и фамилию на карте и на документе. В крайних случаях можно попросить предъявить другую карту и свериться с ней.

- всегда показывать клиенту сумму транзакции и получать от него устное подтверждение.

- всегда берите у клиента подпись. Не давайте ему нажимать кнопку «далее». Сверяйте нацарапанную на экране подпись с той, что находится на оборотной стороне карты. Если подпись похожа — ok, если нет — просите расписаться заново и более четко.

- всегда после оплаты высылайте чек по sms.

- Это поможет снизить Ваши риски, если суммы транзакций существенны:

- если у Вас есть email-ы клиентов, то раз в день проходите по всем транзакциям и высылайте им копии чеков на email.

- сохраняйте какое-то материальное доказательство сделки: договор или иной документ с подписью клиента.

- фотографируйтесь с клиентом или фотографируйте клиента перед сделкой или после.

- при смене номера телефона возьмите детализацию разговоров за 3 последних месяца.

- Не слушайте нытье своего бухгалтера, доверяйте профессионалам. Эквайринг никак не влияет на налогообложение: никаких сложностей с ним нет, никакой смены налоговых режимов не происходит. Все уже давно решено, и можно прочитать на профессиональных форумах или обратиться к налоговому юристу или бухгалтеру за консультацией.

- Не бойтесь потерять, бойтесь недополучить. 2.75% от суммы чека или клиент купит меньше? или в следующий раз не придет к Вам? Давайте честно: если Вы торгуете автомобилями — то да, это серьезный процент. А если нет — клейте на стекло офиса стикер «Здесь принимают Visa / Mastercard».

- Не зацикливайтесь на мобильном эквайринге. Если есть офис и там ходят клиенты — поставьте стационарный терминал. Если есть сайт и через него можно продавать — привяжите прием карт на сайте. Выбирайте банки из ТОП-100 или известные платежные системы с сертификатом PCI DSS.

Инструкция #2 — для частных лиц

— физических лиц, которые только планируют стать предпринимателями, но уже готовы протестировать прием платежей по картам:

- Не спешите регать ИП или ООО, открывать счет в банке и вести бухгалтерию. Для первой сделки ничего этого не нужно, и более того, это законно, если Вы не занимаетесь деятельностью, которая лицензируется или противоречит законодательству РФ. Меньше слушайте и больше руководствуйтесь здравым смыслом.

- Выбирайте iPay или один из сервисов денежных переводов с карты на карту.

- Регистрируйтесь как ИП и открывайте расчетный счет в банке сразу, как только Ваш здравый смысл Вам это подскажет, работать в тени — не вариант.

Расходы на ИПРегистрация ИП самостоятельно обходится в 1.000 руб., через фирму — от 3.500 руб.

Если самостоятельно — то будут полезны эти ресурсы:- Ассистент по регистрации ИП №1 от Бухгалтерии «Контур», или

- Ассистент по регистрации ИП №2 от сервиса МоёДело, или

- Пошаговая инструкция от Федеральной Налоговой Службы РФ ,

Ведение учета через сервисы Бухгалтерии «Контур» или МоёДело — от 2.000 в год. Или самостоятельно — бесплатно и несложно.

Открытие счета в банке — от 1.000 руб. Ведение — в некоторых банках бесплатно.

Если говорить о наиболее простом налоговом режиме — «упрощенка 6% доходы», то налоговая нагрузка в год составит 36.000 минимум. Это означает, что 36.000 руб. взносов так итак придется заплатить, а со всего оборота свыше 600.000 руб. — еще 6% налога.

Т.е. если зарабатывать и «прогонять» через ИП 25.000 ежемесячно — налоговая нагрузка будет такая же, как и при работе по найму. При оборотах в 50.000 и выше — вдвое меньше. При оборотах менее 25.000 держать ИП бессмысленно.

В следующем 2014 г. ситуация не сильно изменится.

Буков много, писал почти месяц. Говорю тебе «Спасибо!», мой терпеливый читатель, и надеюсь на конструктивные комменты!

ссылка на оригинал статьи http://habrahabr.ru/post/191196/

Добавить комментарий