В ядре Московской биржи имплементированы как функции непосредственно регистрации и проведения сделок, так и функции клиринга. Для примера, те же биржи Нью-Йорка и Лондона вынесли это в отдельный модуль, чтобы при падении одного из фронтов не останавливать все торги, а просто деградировать в плане возможных сервисов.

Но речь немного не об этом. В этом посте я расскажу о том, зачем вообще нужны системы клиринга и как проводится сделка между, например, Нидерландами и Москвой.

Начнём с того, что в ряде случаев биржи и банки, естественно, не меняются деньгами и бумагами сразу и мгновенно. Процедура очень похожа на кэширование на запись: чем делать тысячи одиночных Random IO, лучше записать сразу несколько блоков последовательно. Есть и максимальный допустимый объём долга за период — это объём кэша в нашем сравнении.

Плюс, конечно же, ни деньги, ни акции не попадают к конечным участникам сделки — они «физически» ложатся в депозитарии, а вы получаете «указатель» на них.

Как тогда взаимозачитываются финансовые организации?

Они копят взаимные долги друг перед другом и закрывают их в момент завершения периода. Например, если речь идет о двух российских банках, то за день происходит множество операций между ними. К примеру, 40 клиентов банка А перевели в общей сложности 5 миллионов рублей в банк Б, а ещё 30 клиентов банка Б перевели за этот же день 4 миллиона рублей в банк А.

Соответственно, на конец операционного дня транзакций между банками будет не 70 штук на общую сумму 9 миллионов рублей, а всего одна на 1 миллион:

Это и делает клиринг. На самом деле, конечно, ситуация несколько сложнее, и участвует там не два банка, а все имеющиеся в клиринге. И возможны ситуации, когда банк А должен банку Б, банк Б должен банку В, банк В — банку Д, а банк Д — банку А. В итоге, как в известной задаче про 100 долларов, экономика начинает крутиться ещё до того, как по факту появляются деньги. А клиринг делает так, чтобы для каждого банка был минимум входящих и исходящих транзакций.

Именно поэтому на бирже не могут торговать физлица

Как раз из-за такой архитектуры (упрощённо) взаимозачётов по сделкам ценными бумагами могут торговать только те, у кого есть лицензия на брокерскую деятельность. И именно поэтому вы, как физлицо, не можете взять и купить акций. Вы должны дать поручение своему брокеру (это может быть ваш же банк, например, ВТБ24, Альфа и Сбербанк имеют отличные инструменты для этого), а брокер уже купит нужные ценные бумаги.

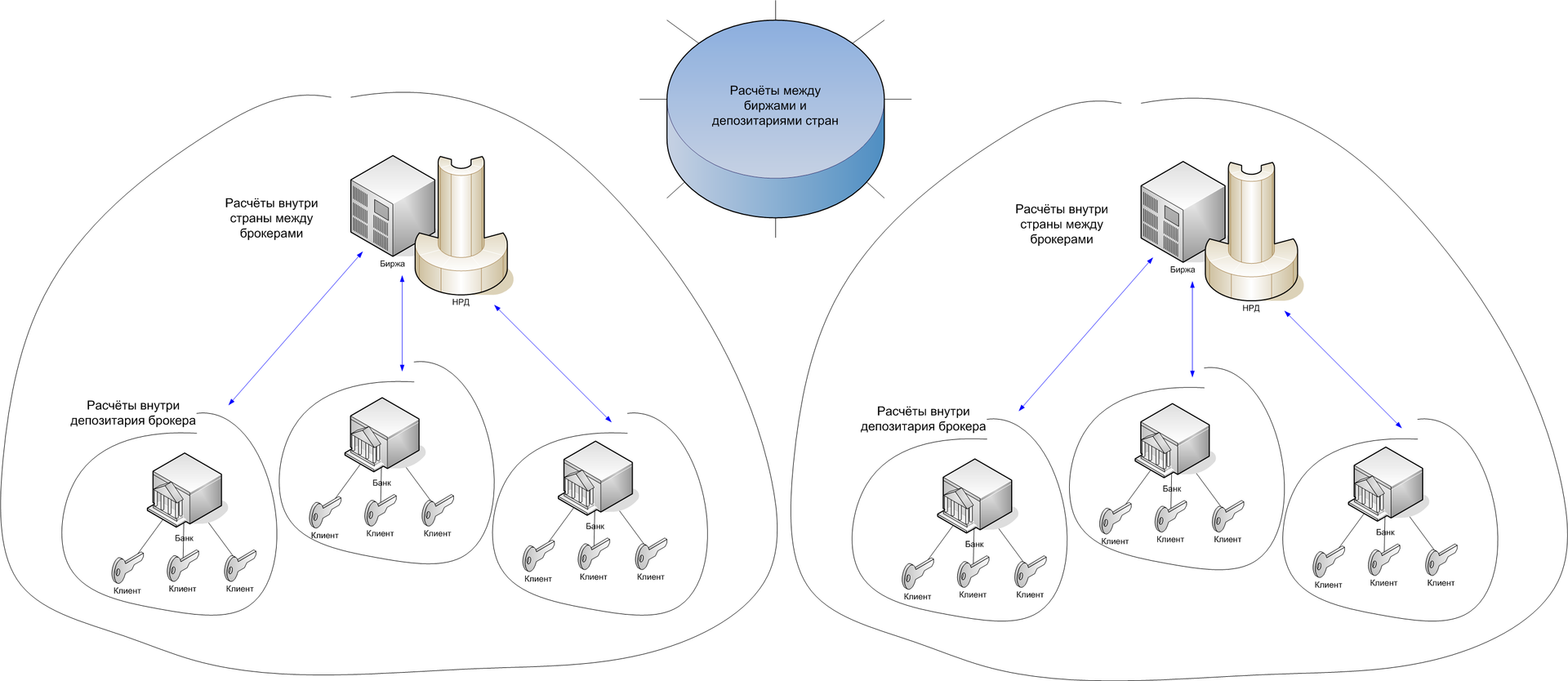

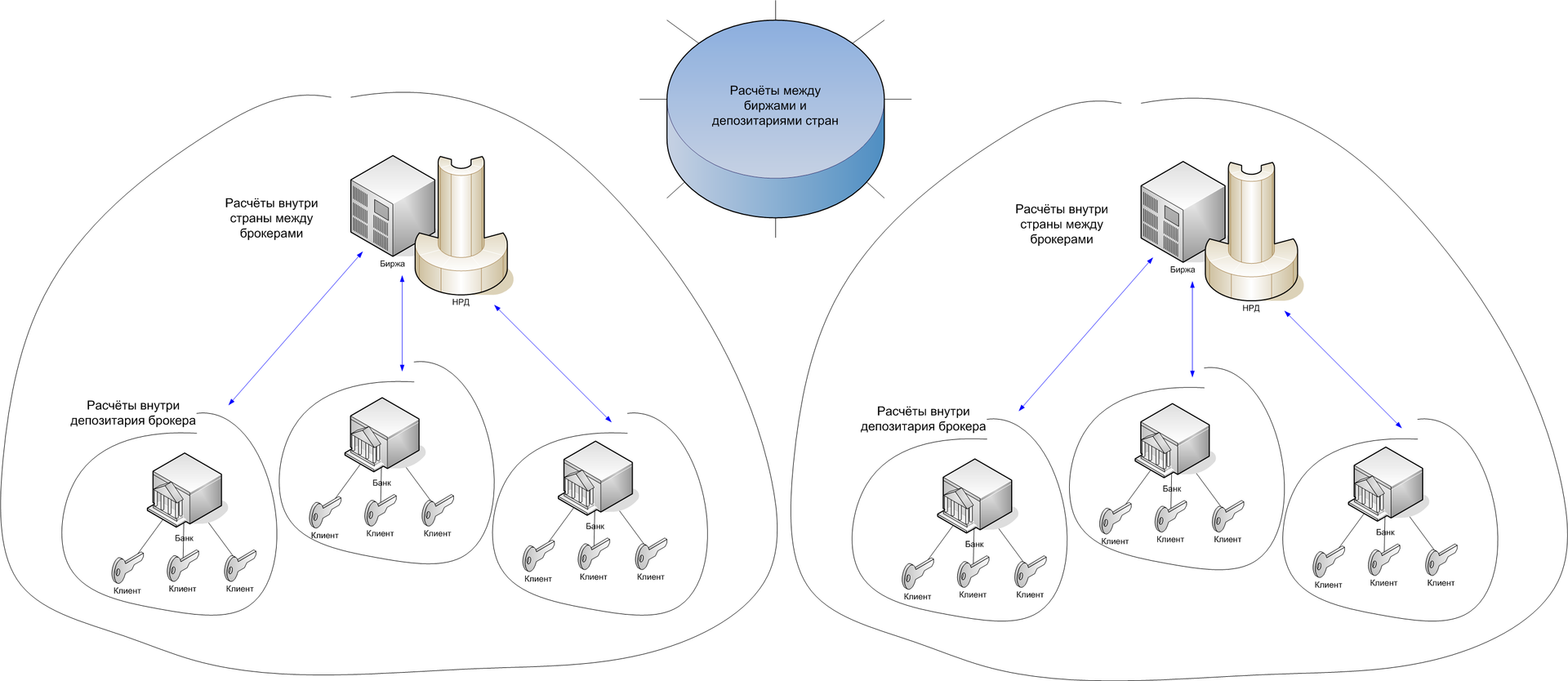

Вот так (опять же очень упрощённо) это выглядит:

Если рассматривать брокеров в виде продакшн-серверов, вас в виде пользователя, биржу в роли роутера, а депозитарий ценных бумаг в виде системы хранения данных, будет понятно, почему нужен «финансовый кэш».

Что это за «финансовый кэш»?

Представьте себе, что вы решили купить акций Гугла у кого-то из Европы. Например, вы выставили заявку на покупку по определённой цене на бирже, а частный инвестор из Европы в этот момент решил продать несколько своих акций и как раз заключил сделку с вами.

Найти друг друга вам помогла биржа, которая сыграла с другими биржами в длинный роутинг и смогла пробросить между вами соединение.

Поскольку ценные бумаги можно рассматривать и как обычный физический товар наподобие картошки, дальше вы можете встретиться где-нибудь в лесу, заключить договор купли-продажи на двух языках, заверить переводы у нотариуса, проверить всё на соответствие законодательству двух стран и обменять бумаги на деньги. Деньги дальше пойдут по стандартному банковскому роутингу. Но это дорого, долго и совершенно никому не нужно, как правило.

Поэтому вы используете ту же самую биржу для заключения сделки. Ценные бумаги представляют собой, опять же очень грубо говоря, записи в базе данных с обозначением, что это, кто его выпустил и кому это принадлежит. В простом случае сделки внутри страны (даже внутри одного депозитария банка) достаточно просто поменять принадлежность акций и никуда их не двигать.

Но разные страны и разные финансовые организации имеют разные депозитарии. Почему? Потому что именно депозитарий, по сути, является тем самым кэшем, который определяет возможный объём взаиморасчётов на конец периода. То есть если вы уже сделали сделок на 500 миллионов рублей в одну сторону, а вам должны 300 миллионов, но при этом ваш депозитарий ограничен всего лишь 500 миллионами, новые сделки по покупке вы совершать не сможете. Потому что с точки зрения финансовой системы прямо сейчас вы в нуле — и только после клиринга вы будете в плюс 200. Если будете. И надо либо ждать следующего периода, либо увеличивать кэш.

В роли российского кэша выступает НРД — национальный расчётный депозитарий (НКО ЗАО НРД). Архитектурно он является частью Московской биржи и входит в её «кластер» как неотъемлемая часть.

ОК, то есть есть роутеры-биржи и хранилища-депозитарии, так? Что тогда при расчёте с Германией?

То есть это многоранговая сеть, где, упрощая:

- На самом низком уровне банк просто меняет принадлежность ценных бумаг в своей базе данных (своём депозитарии).

- Уровнем выше внутри страны главная биржа этой страны взаимозачитывает банки в рамках своего клиринга.

- А вот ещё уровнем выше возникает проблема с тем, что «форматы» двух разных стран не совпадают, депозитарии у них разные и вообще есть куча сложностей. Поэтому нужна точка интеграции. В роли интеграционного сервера выступает международная клиринговая система, которая также накапливает взаимные долги за период, а потом их оптимизирует и сводит к минимальному количеству транзакций.

Что это за система, которая «дружит» биржи друг с другом?

Есть несколько таких систем, но мы для примера рассмотрим Euroclear (мы работаем со своими ETF для России именно через неё, поэтому я знаю мелкие детали лучше, чем по другим системам). Итак, Евроклир — бельгийский банк, на базе которого существует эта система — это, по факту, мост между биржами разных стран.

«В систему Евроклир входят 2400 участников из 80 стран, большинство из которых банки, брокеры-дилеры и другие институты, профессионально занимающиеся управлением новыми выпусками ценных бумаг, выступающие в качестве маркет-мейкеров, осуществляющие торговлю или хранение большого количества ценных бумаг, которые принимаются системой Евроклир. На третий квартал 1997 года около 98 000 ценных бумаг было принято на обслуживание в систему Евроклир. Стоимость ценных бумаг участников в системе Евроклир в конце 1996 года составила 2,116 миллиарда долларов».

Цитата из www.nsd.ru/common/img/uploaded/files/depo/02/02-42.pdf

С точки зрения НРД, мы рассчитываемся только с одной компанией — Евроклиром, а уже Евроклир как чёрный ящик разбирается, что и как роутить дальше. Каждая страна работает так же: есть депозитарий, куда Евроклир имеет, опять же упрощая, право на запись, и есть API, который позволяет отдавать ему поручения.

Если вы покупаете наши кластерные ETF у продавца в Нидерландах на бирже NYSE Euronext (на вторичном рынке), происходит довольно простая операция. С точки зрения Евроклира российский депозитарий дал задачу на перемещение ценной бумаги (ETF) к себе, а взамен обещал денег. Поскольку у нас режим DVP (поставка против платежа), Евроклир забирает ETF-бумаги из голландского депозитария и кладёт «в себя» (по факту ещё ничего не двигая, но работая с указателем). Затем он берёт деньги из нашего депозитария и также подтаскивает «в себя». То есть на этот момент не мы должны голландцам деньги, а голландцы нам акции, а мы должны деньги Евроклиру, а Евроклир нам акции. Аналогично — немцы должны Евроклиру акции, а Евроклир им денег.

Размер долгов определяется размерами депозитариев. В DVP-режиме сделка не будет совершена, если в НРД нет достаточного количества свободных денег, а в депозитарии Голландии — достаточного числа нужных ценных бумаг. При этом НРД не поверит Евроклиру, если у него нет аналогичного ресурса. То есть каждый из участников гарантирует сделку своим «кэшем». Все операционные риски устраняет наш клиринг НКЦ (у него есть большие собственные средства, он делает оценку залога, оценку способности участников). НКЦ напрямую капитализируется ЦБ, чтобы минимизировать риски торговли через центрального контрагента. Естественно, НРД и НКЦ не верят вам, если свободный «кэш» вашего брокера меньше суммы сделки.

Плюс внешний финансовый контроль, плюс другие оверхеды.

Затем в процессе клиринга все эти операции совершаются, и Евроклир быстро меняет акции на деньги, а затем не просто передаёт вам указатели на ресурсы, а «физически» меняет местами ресурсы в депозитариях. Вся эта процедура вместе с проверками занимает два стандартных операционных дня, и потому бумаги ETF покупаются в режиме Т+2.

Стоп, но ведь ETF — это тоже кластер акций, разве нет?

Да, одна бумага ETF представляет собой фактически кусок кластера, например, из огромного портфеля акций IT-компаний США или мировых IT-компаний. Но при этом все участники рынка работают с ETF как с одной ценной бумагой, а не пакетной сделкой, потому что виртуализация достигается ещё одним уровнем ниже. Фактически эмитент ETF — это юрлицо, которое купило акций IT-компаний по определённым правилам и выпустило свои акции. С точки зрения биржи, это одна компания, а с вашей точки зрения — индекс.

Итак, что случилось в итоге?

Чтобы транзакция прошла с точки зрения Евроклира, мы делаем DVP-расчёт через НРД с помощью НКЦ. НРД держит номинально большой счёт, а НКЦ делает расчеты для всех участников рынка.

При необходимости более сложной сделки, например, с Америкой, возможна ситуация с появлением ещё одного ранга сети — это когда Евроклир прокидывает мост до аналогичной американской системы.

Вот так всё хитро закручено.

Что это значит в итоге простыми словами?

- Банки, биржи и системы типа Евроклира — это транспортный и логический уровень финансовой сети.

- Брокеры — это прокси-структуры или нечто вроде NAT-систем.

- Национальные депозитарии определяют «толщину» каналов между странами.

- Национальные клиринговые центры определяют возможности коммутации и делают обработку пакетов.

- Ценные бумаги и деньги — это пакеты.

- ETF и другие индексные фонды — это аналог оверлейной сети поверх «обычной» финансовой сети.

Естественно, всё не совсем так, гораздо сложнее и веселее (простите ограниченность этих сравнений). Но, думаю, в общих чертах задача интеграции ясна.

Так вот, пять лет назад нам надо было сделать так, чтобы ETF начали листинговаться на Московской бирже, то есть могли быть «совместимы» с НКЦ, то есть могли бы входить в НРД. Этого нужно было добиться и юридическими, и IT-средствами. Поэтому в следующем посте я расскажу о том, как мы всё это подключали и автоматизировали документооборот.

И ссылки:

- Про то, почему нужно всего 10 человек для управления активом в миллиарды долларов (ИТ-инфраструктура на Хабре)

- Что такое ETF (покупка кусочка кластера акций по Т+2)

- ИТ-риски при покупке акций

- Почему я не верю в банки через 15 лет

- Как купить кусок Гугла из России, и какие есть подводные камни

- И чем вообще торгуют на бирже и почему цены так быстро меняются.

ссылка на оригинал статьи https://habrahabr.ru/post/277455/

Добавить комментарий