В своей основе, контракты определяют условия и обязанности при обмене чем-либо между двумя и более независимыми сторонами. Исторически так сложилось, что требовался централизованный арбитраж для подтверждения, что условия контракта соблюдаются. Благодаря появлению технологии блокчейн и смарт-контрактов, мы можем заменить централизованных арбитражеров на децентрализованную инфраструктуру, сокращая таким образом риски всех участников и повышая при этом эффективность исполнения.

Однако, из-за механизмов консенсуса в блокчейне, смарт-контракты не имеют встроенной функции или возможности связываться с внешними ресурсами, такими как поставщики данных или сервисы API, как средством верификации исхода реальных событий, происходящих за пределами блокчейна. Это создает так называемую проблему оракулов в блокчейне и является одним из самых серьезных препятствий для исполнения смарт-контрактов.

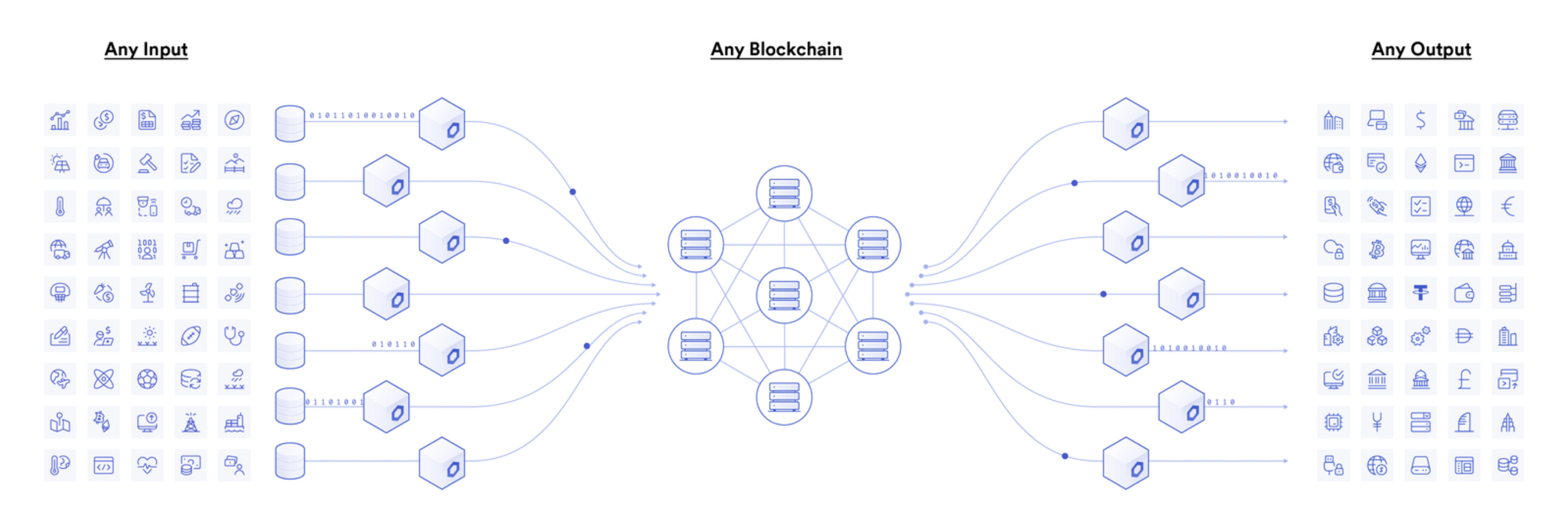

Чтобы преодолеть отсутствие такого связующего звена, гибридные смарт-контракты используют оракулы в качестве посредника для сбора информации из внешних источников данных, предоставления информации во внешние источники, и для вычислений off-chain. Оракулы обеспечивают не только двустороннюю связь между смарт-контрактами и внешним миром, но и безопасную среду, которая защищает от любого риска единой точки отказа (single point of failure), например, от манипуляции данных или системного сбоя.

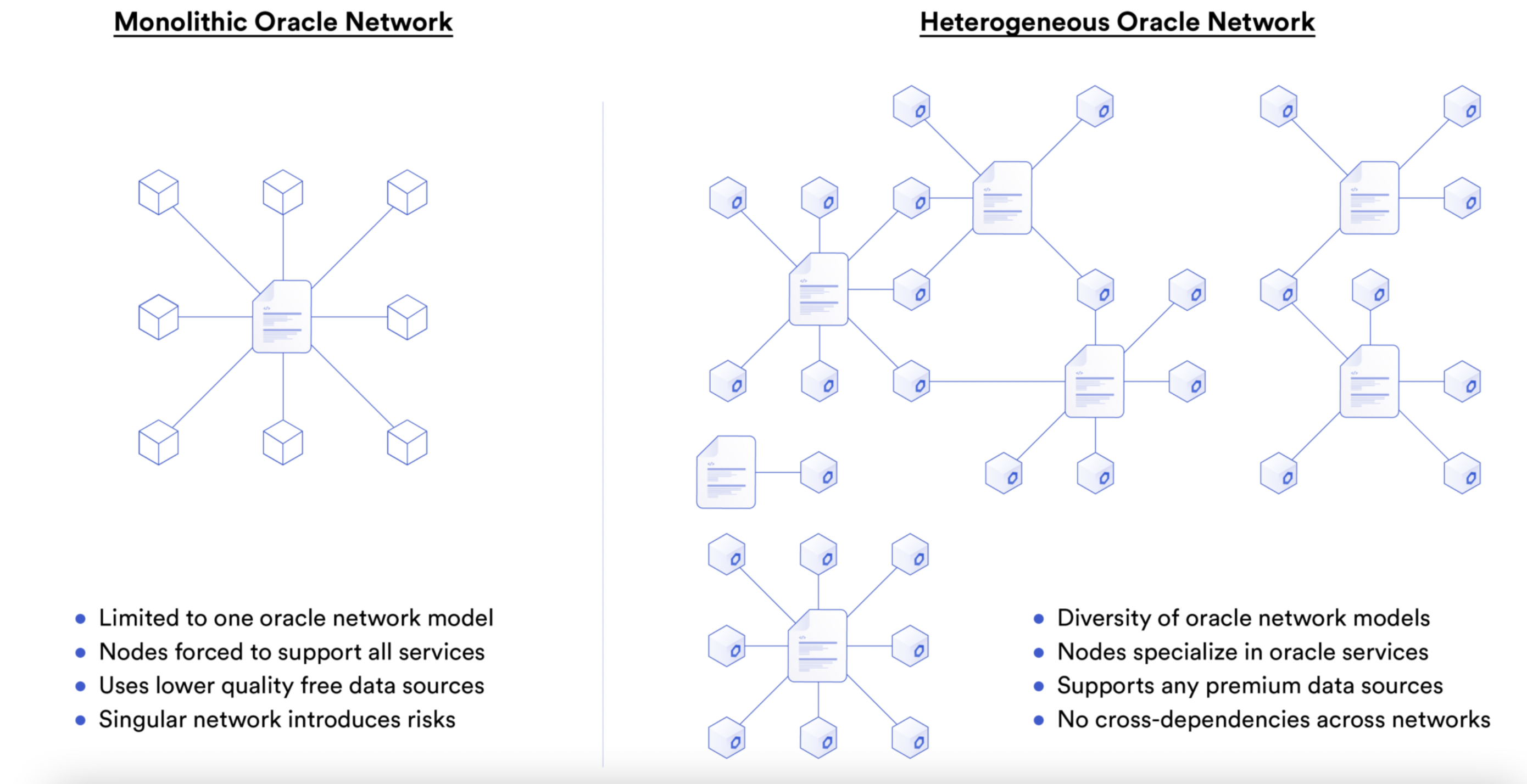

Chainlink — самая широко используемая сеть децентрализованных оракулов. В настоящий момент Chainlink обслуживает эквивалент десятков миллиардов долларов на многочисленных блокчейнах. Chainlink — это экосистема, состоящая из множества децентрализованных сетей оракулов, работающих одновременно. Каждая сеть оракулов обеспечивает множество сервисов, не зависящих от других сетей оракулов, включая следующие примеры:

-

Децентрализованные ценовые потоки (Decentralized Price Feeds) могут быть интегрированы в любом приложении DeFi как источник высококачественной и защищенной информации с финансовых рынков по полному набору финансовых активов.

-

Проверяемая случайная функция (VRF/Verifiable Random Function) предоставляет NFT проектам и игровым приложениям доказуемо достоверный и корректный генератор случайных чисел (RNG/Random Number Generator), специально созданный для приложений использующих смарт-контракты.

-

Доказательство наличия резерва (Proof of Reserve) позволяет смарт-контрактам аудировать реальную коллатерализацию любого актива on-chain, который обеспечен резервами off-chain, например стейблкоины, токенизированные активы, кросс-чейн токены, и т.д.

-

Хранители (Keepers) предоставляют разработчикам dApps надежный, децентрализованный, и выгодный сервис автоматизации транзакций для исполнения функций смарт-контрактов. Хранители также позволяют поддерживать работу смарт-контрактов, благодаря возможности вычислений off-chain.

-

Протокол межсетевой совместимости (CCIP/Cross-Chain Interoperability Protocol) — это открытый стандарт для многосетевой экосистемы, позволяющий межсетевым приложениям передавать данные и исполнять команды смарт-контрактов и токенов для всех блокчейнов.

-

Модульные Внешние Соединители (Modular External Adapters) — для подключения к любому оффчейн ресурсу, включая платных поставщиков данных, подтвержденные web API, сенсоры IoT (Интернет вещей), банковские платежи, корпоративные бэкэнды, блокчейны, и т.д.

-

Обработка данных оффчейн (Off-Chain Computation) — к примеру, Fair-Sequencing Services/FSS для упорядочивания транзакций, DECO для подтверждения данных сессий TLS с сохранением конфиденциальности, Arbitrum Rollups для масштабирования оффчейн вычислений в Solidity, и т.д.

Chainlink предоставляет девелоперам необходимый набор инструментов для создания любого типа сети оракулов, к примеру, источники данных, ноды, различные методы аггрегации данных, репутационные сервисы, методы визуализирования. Это открывает возможность для создания, тестирования, и запуска самых разнообразных проектов.

Доступ к внешним данным открывает новые возможности для следующего поколения смарт-контрактов. Чтобы продемонстрировать бесконечный потенциал смарт контрактов, мы составили список из более 77 способов использования сети Chainlink.

DeFi — Децентрализованные Финансовые Сервисы

Деньги — самое распространенное средство для оценки и обмена активами. Финансовые инструменты обеспечивают многочисленные способы оптимизации наших средств с помощью всевозможных стратегий — хеджирования, спекуляций, дивидендов и комиссий, обеспечения кредитов, и т.д. Однако, традиционные финансовые рынки — закрытая индустрия, где компании с огромным капиталом имеют несоразмерный контроль над рынком, в том числе спросом, предложением, и урегулированием финансовых обязательств. Результат — отсутствие универсального доступа к отдельным финансовым продуктам, а также контрагентский риск, когда организация с весомым капиталом может оказывать влияние на исход исполнение обязательства по тому или иному продукту.

Блокчейн и смарт контракты обеспечивают детерминированное исполнение обязательств по финансовым продуктам, устраняют лазейки при их создании, и обеспечивают защищенную валютную систему для крипто активов. Оракулы Chainlink играют решающую роль в создании смарт контрактов нового поколения, предоставляющих финансовые продукты и монетарные инструменты, в частности те, которые исполняются на основе данных рынка, таких как котировки валют, процентные ставки, котировки, индексы, и множество других.

Денежные рынки

Денежные рынки, построенные на блокчейне, представляют собой важнейшую финансовую инфраструктуру, которая при помощи смарт-контрактов соединяет кредиторов, желающих получить дополнительную прибыть от своих активов, с заемщиками, нуждающимся в свободном капитале. Это позволяет всем своим участникам получить дополнительную пользу от крипто активов, и участвовать одновременно на стороне и поставщика, и потребителя. Для обеспечения платежеспособности таких платформ, необходимы ценовые для постоянного отслеживания стоимости активов, для обеспечения корректных рыночных цен, по которым выданы займы, и для проведения своевременных автоматических ликвидаций займам, теряющим свой порог обеспечения.

Aave, Compound, Rari Capital — некоторые из примеров того, как децентрализованные блокчейн протоколы используют котировки цен от Chainlink для сбора рыночной информации для десятков криптовалют. Имея возможность получать такую информацию в режиме реального времени, эти и другие протоколы могут оценивать обеспечение и кредит каждого пользователя и таким образом определять, в какой момент должны быть инициированы ликвидации позиций. Такие децентрализованные протоколы всегда сохраняют полное обеспечение по займам, и таким образов защищают активы своих пользователей.

Децентрализованные стейблкоины

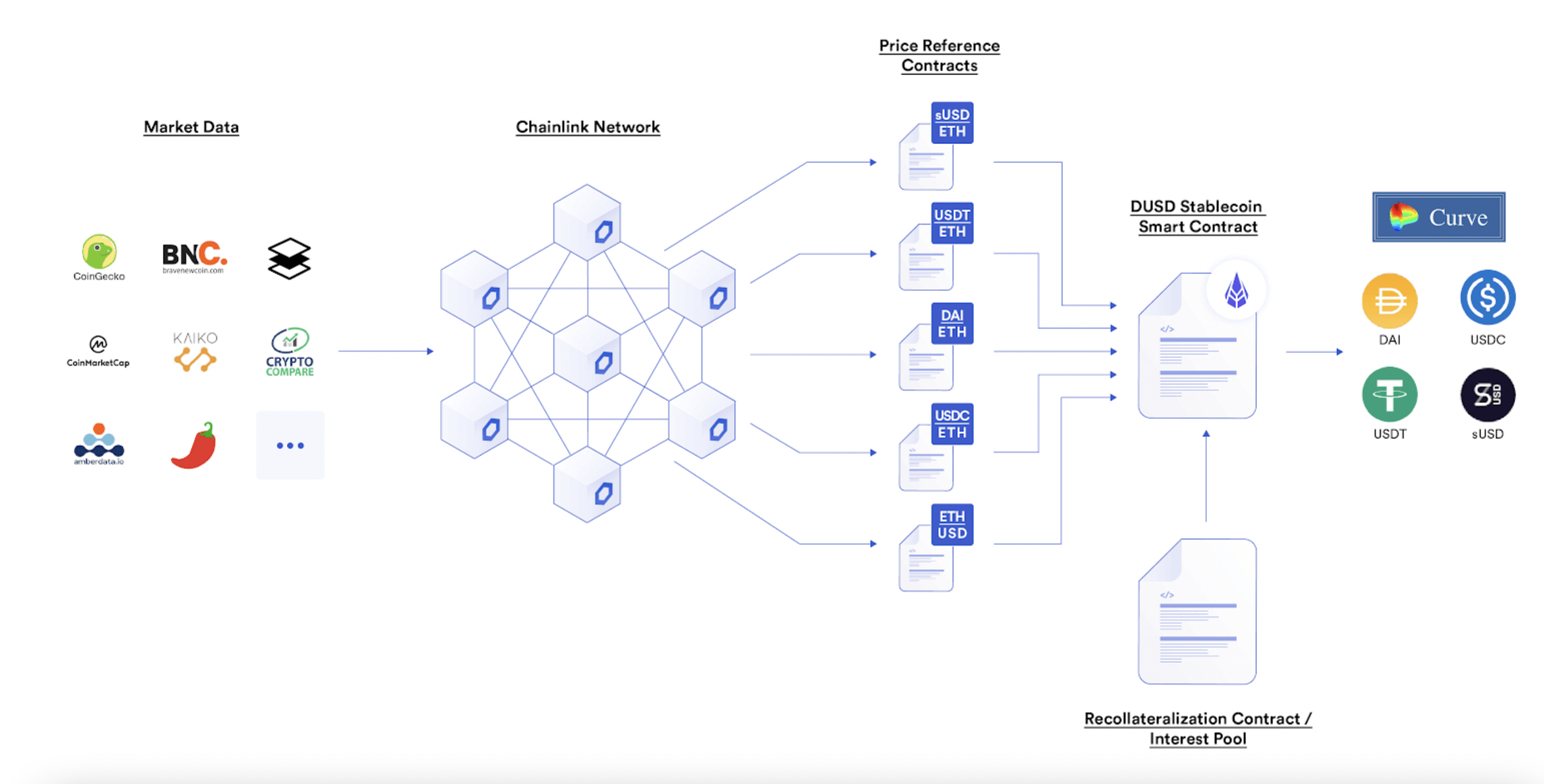

Стейблкоины — это он-чейн токены, привязанные 1:1 к фиату, чаще всего к американскому доллару. Они дают возможность их пользователям сохранить стабильный капитал в неволатильной криптовалюте. В то время как централизованные стейблкоины обеспечены фиатом на стандартном банковском счете (оффчейн), децентрализованные стейблкоины чаще всего полностью обеспечены ончейн криптовалютами, и потому требуют ценовые потоки в режиме реального времени для поддержания полного обеспечения (например, когда обеспечение должно сохраняться на уровне 150% и более от стоимости кредита).

DeFiDollar — один из примеров децентрализованного «мета-стейблкоина» (или иными словами — стейблкоина, обеспеченного набором различных криптовалют), который использует ценовые потоки Chainlink для отслеживания стоимости базовых активов, включая sUSD, USDT, DAI, и USDC, в свою очередь обеспечивающих DeFiDollar. Если один или несколько базовых активов отклоняется от их привязки к доллару 1:1, и таким образом приводит DUSD к потере 1:1 привязки к доллару, инициируется ребалансировка между всеми базовыми активами для поддержания паритета DUSD.

Алгоритмические стейблкоины

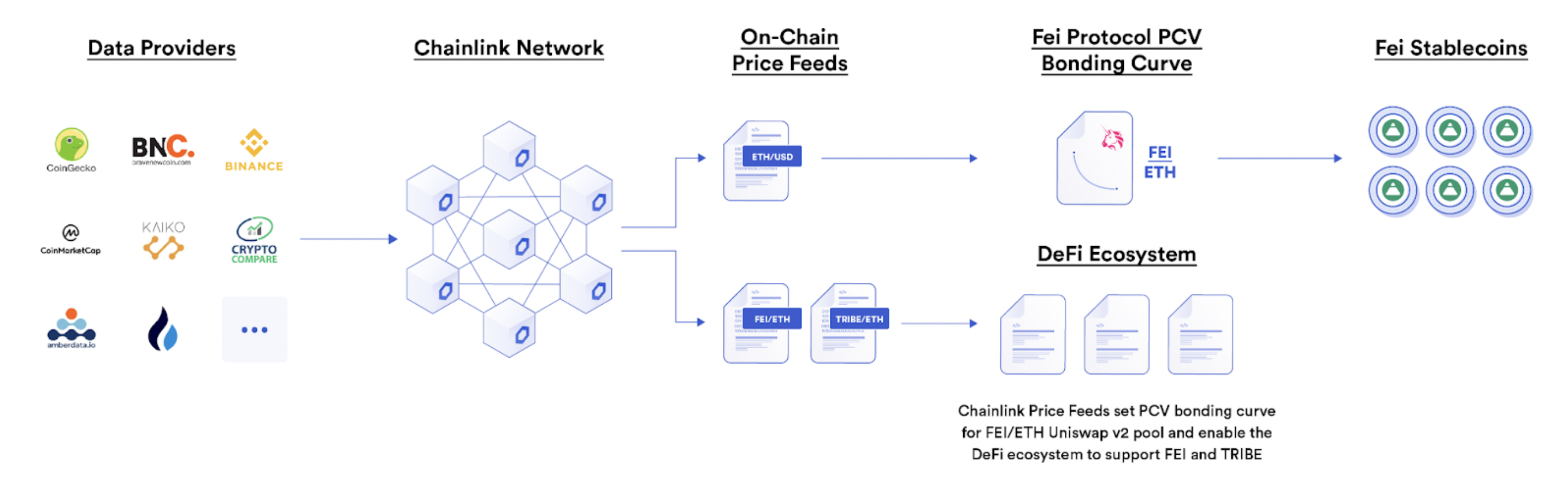

Схожие по сути с централизованными стейблкоинами, обеспеченными фиатом и другими активами на банковском счете, или с децентрализованными стейблкоинами, полностью обеспеченными криптовалютой ончейн, алгоритмические стейблкоины также поддерживают эквивалент привязки к фиату. Отличие алгоритмических стейблкоинов заключается в том, что они поддерживают свою привязку, используя систему автоматизированных вознаграждений и штрафов, направляя таким образом стоимость стейблкоина к его целевой привязке. Часто это осуществляется сжиганием стейблкоина, если его цена находится ниже привязки (дефляция), и выпуском новых токенов, когда их цена превышает стоимость привязки (инфляция).

Fei Protocol — один из примеров алгоритмического стейблкоина, который использует ценовые потоки Chainlink и устанавливает таким образом кривую привязки стоимости для пула ликвидности FEI/ETH на Uniswap для стабилизации привязки токена FEI. С помощью рыночной стоимости котировки ETH/USD, протокол Fei гарантирует корректный курс обмена для их алгоритма.

Фьючерсы

Фьючерсы — это финансовый инструмент, обязывающий трейдеров покупать или продавать актив по предустановленной цене в определенный момент в будущем. Часто используемые для хеджирования и торговли с плечом, фьючерсные смарт-контракты требуют от своих пользователей обеспечение их позиций. Ценовые потоки используются для определения того, в какой момент должна произойти ликвидация, гарантируя таким образом полное обеспечение контракта на любом отрезке времени.

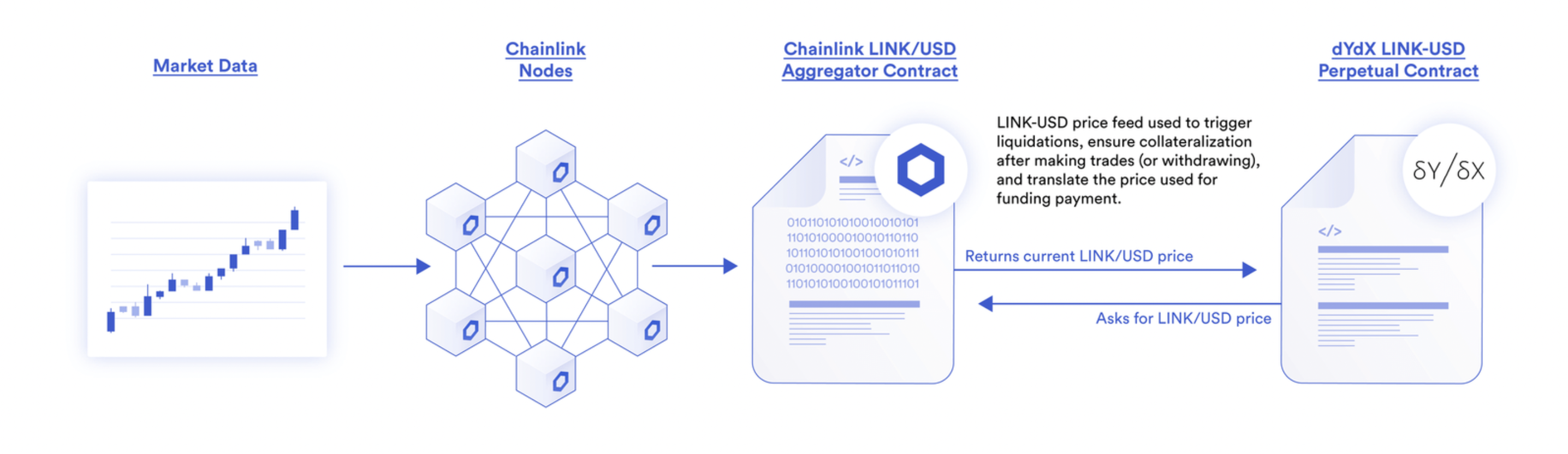

dYdX и MCDEX — примеры ончейн финансовых приложений, которые используют ценовые потоки Chainlink для бессрочных фьючерсных позиций. С помощью децентрализованных оракулов Chainlink, эти протоколы обеспечивают платежеспособность таких платформ, и доступ к информации о ценах в режиме реального времени, как для своевременного исполнения ликвидации, так и для динамического определения стоимости обеспечения и поддержки нейтрального риска.

Опционы

Схожие с фьючерсами, опционы представляют собой тип финансового дериватива, который дает доступ трейдерам «опцию» купить или продать заданное количество определенного актива к определенному моменту в будущем. В традиционном мире офф-чейн, централизованные организации выступают андеррайтерами таких контрактов, однако в мире блокчейн возможны децентрализованные опционы между трейдерами напрямую.

Opyn и Thales — примеры опционных протоколов, использующих ценовые потоки Chainlink для определения стоимости крипто активов, позволяя пользователям выпускать, торговать, и закрывать опционные контракты. Более того, такие Chainlink ноды, как, например, dxFeed, поставляют информацию о Подразумеваемой Волатильности (Implied Volatility) для различных крипто активов, позволяя таким образом создателям контрактов вычислять премиум для каждого контракта — с полной безопасностью, и гарантированной защитой от внешних факторов.

Синтетические активы

Синтетические активы — это категория финансовых инструментов, которая открывает трейдерам доступ к определенным активам, таким как индексы или сырье, без необходимости владения собственно активом. Синтетические активы, представляющие собой смарт контракты, позволяют трейдерам создавать более продвинутые некастодиальные торговые стратегии, и иметь доступ к традиционным активам, которых нет в блокчейне.

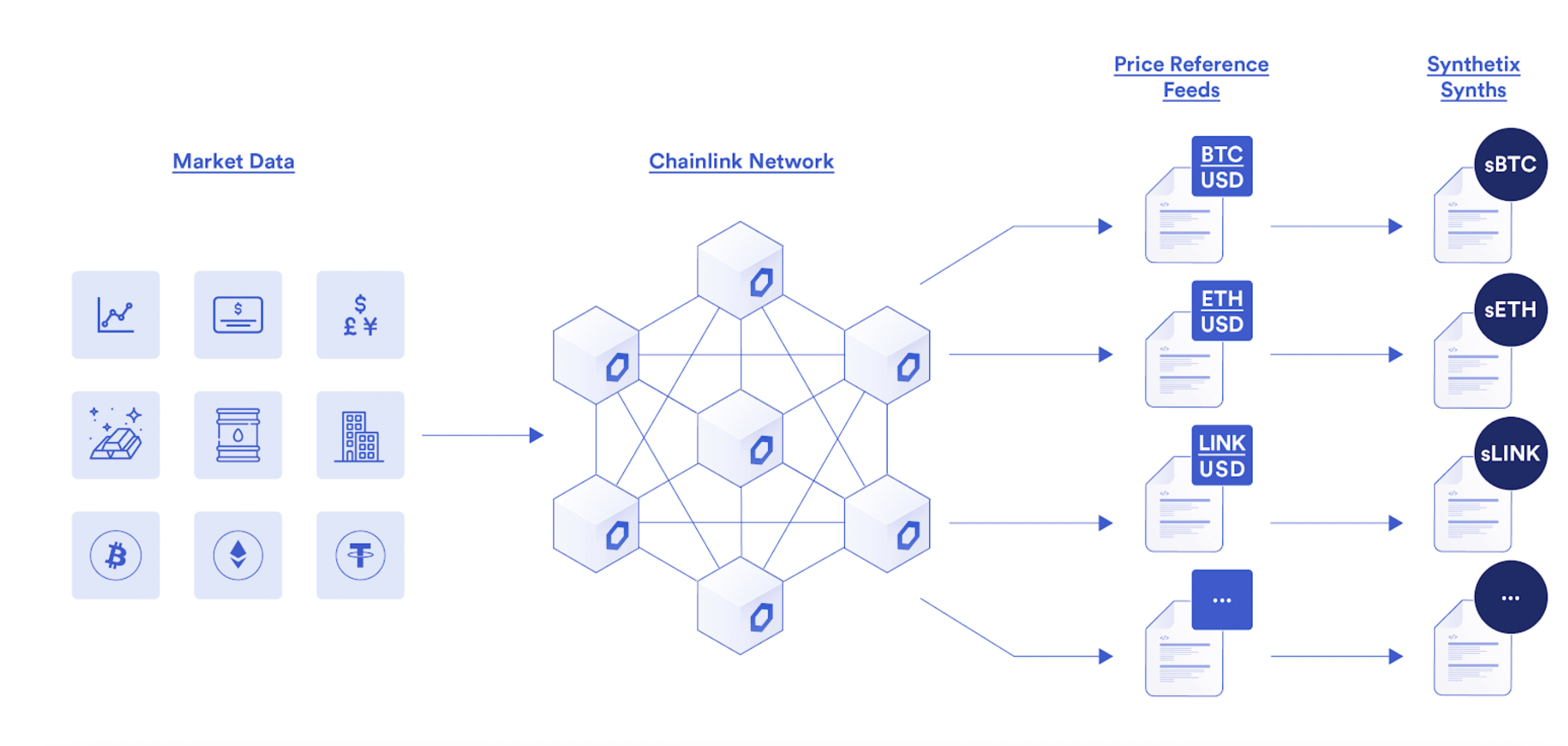

Synthetix — один из примеров протоколов, использующих ценовые потоки Chainlink для создания всевозможных «синтов», позволяющих торговать такими активами, как криптовалюты, фиат, сырье, индексы, акции, и тд. Благодаря торговой модели P2C (Peer-to-Contract или пользователь — смарт-контракт), трейдеры могут обменивать синтетические токены с нулевым проскальзыванием, используя ценовые потоки Chainlink для доступа к текущей стоимости базовых активов.

Кредитные дефолтные свопы

Кредитные дефолтные свопы (CDS) — это финансовые соглашения, позволяющие кредиторам хеджирование против возможного риска дефолта (неплатежеспособности) заемщика. Если заемщик об’являет о своей неплатежеспособности, то сторона, которая выпустила CDS, возмещает кредитору стоимость долга, который должник не в состоянии выплатить.

Opium.Exchange — один из примеров ончейн протокола, который использует ценовые потоки Chainlink для произведения расчетов по таким финансовым инструментам. Одним из таких продуктов является кредитный дефолтный своп централизованного стейблкоина USDT, позволяющий трейдерам хеджировать риск отклонения USDT в минус от его привязки к доллару 1:1.

Облигации/Бонды

Облигации/бонды — это финансовые инструменты, позволяющие привлекать краткосрочный капитал с помощью выпуска долговых обязательств с отсрочкой платежа. Традиционные контракты по облигациям могут быть реализованы в форме автоматизированных смарт-контрактов, при помощи децентрализованных оракулов Chainlink, обеспечивающих необходимую информацию для произведения таких расчетов, как, например, процентные ставки, рейтинг задолженности, выплаты в фиате, и многие другие.

Технологии Chainlink уже продемонстрировали такую возможность с POC with SWIFT, (Proof of Concept) где оракулы использовались для аггрегации процентных ставок от пяти крупнейших банков, собирали информацию о рейтингах задолженности от S&P, и генерировали процентную ставку в форме ISO20022 платежного сообщения SWIFT. Бонды — это мультитриллионная индустрия, и их перевод ончейн существенно сократит партнерские риски и понизит операционные расходы для индустрии в целом.

Токенизированное управление портфелем

Уникальный пример использования смарт-контрактов — некастодиальные «смарт-портфолио», которые осуществляют автоматическую перебалансировку портфеля каждого пользователя с помощью исполнения сделок по условиям, предопределенным владельцами портфелей. Это обеспечивает пользователей продвинутыми финансовыми продуктами, запрограммированными на исполнение сделок по текущим рыночных ценам заданных активов и токенов. Такие трейдинговые стратегии могут быть токенизированы, позволяя их пользователям переводить и использовать эти токены внутри других смарт-контрактов и децентрализованных приложений.

Tokensets — один их таких протоколов, который использует ценовые потоки Chainlink для генерирования различных «сетов», и токенизирует позиции, которые исполняют сделки от имени их пользователей. Такие «сеты» основаны на техническом анализе всевозможных метрик, таких как RSI, скользящие средние и т.д., созданных специально для отслеживания основных трендов в движении цен. Более того, пользователи могут использовать свои токенизированные «сеты» как обеспечение внутри других протоколов, например AAVE, для повышение эффективности капиталовложений.

Доказательство резерва (Proof of Reserve) ончейн

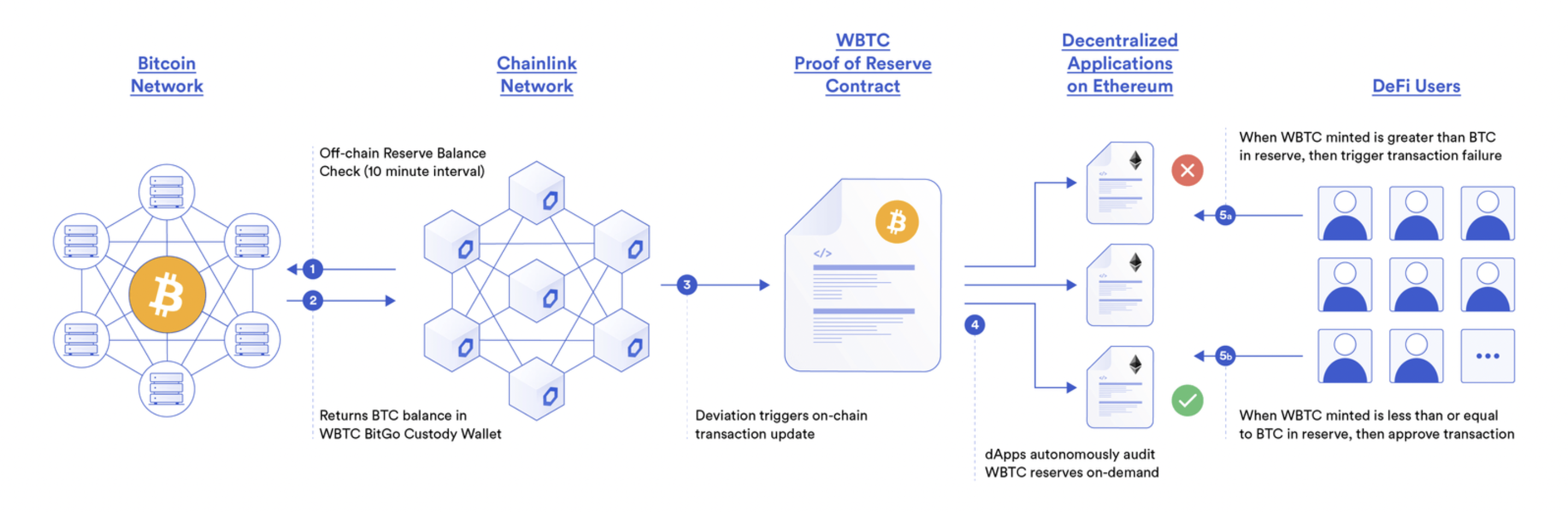

Обернутые (wrapped) межсетевые активы — это криптовалюты/токены, нативные для одного блокчейна, которые «запакованы» в смарт-контракт и далее могут быть «распакованы» на другом блокчейне — набирают популярность благодаря их способности увеличить различные типы обеспечения, доступные внутри всей экосистемы DeFi. Однако, чтобы обеспечить добросовестность DeFi приложений, поддерживающих обернутые токены в качестве депозитов, референсные контракты Proof of Reserve могут быть использованы для предоставления информации о реальном обеспечении ончейн активов.

WBTC от BitGo и renBTC от протокола Ren — примеры протоколов, использующих Chainlink для обеспечения референсных котировок Proof of Reserve, и представляют собой подавляющее большинство обернутого биткоина на Ethereum, и как следствие — ликвидность эквивалентную миллиардам долларов. Такие референсные котировки Proof of Reserve обеспечивают DeFi протоколы данными, которые им требуются для автономной верификации резервов, и быстрой и эффективной защиты средств их пользователей в случае дефицита обеспечения. Референсные котировки Proof of Reserve могут также быть использованы для отслеживания уровня обеспечения активов далеко за пределами межсетевых (кросс-чейн) токенов, включая стейблкоины, сырьевые ресурсы реального мира, таким образом увеличивая способы обеспечения внутри DeFi.

Доказательство резерва (Proof of Reserve) оффчейн

Перенос активов из реального мира в блокчейн представляет собой огромный потенциал для расширения экономической активности в DeFi, схожий с тем, который мы видели при появлении стейблкоинов, обеспеченных фиатом другими активами. Однако, это требует централизованное хранение обеспечения, отделяя таким образом токенизированную репрезентацию ончейн от собственно оффчейн актива. Благодаря технологии Proof of Reserve, разработанной Chainlink, смарт-контракты осуществляют автономный аудит коллатерализации токенов, обеспеченных активами из реального мира, таким образом защищая своих пользователей в моменты непредвиденных инцидентов, навроде черного лебедя.

Примеры таких протоколов — PAX и PAXG токены от Paxos Proof of Reserve, а также TUSD токен от TrustToken Proof of Reserve. Последний обеспечивает приложения DeFi данными о реальном количестве американского доллара, обеспечивающего стейблкоин TUSD, который находится на целевом депозитном банковском счете, оффчейн, и отслеживается Armanino — американской аудиторской группой из топ-25 в США. Такие данные могут быть сверены с общей доступной циркуляцией TUSD на любом блокчейне, в соответствии с данными, предоставленными схемой Proof of Supply для TUSD — для подтверждения реального обеспечения токенизированного доллара TUSD от TrustToken.

Автоматизированное управление активами

Смарт-контракты могут быть использованы для автоматического исполнения различных трейдинговых стратегий в предустановленных временных интервалах. Однако, набор переменных может повлиять на прибыльность стратегий, в частности, учитывая стоимость газа при проведении транзакций. Поэтому трейдерам, использующим автоматизированные системы, необходима надежная информация от оракулов для обеспечения последовательной прибыльности при проведении сделок.

Visor Finance является одним из примеров таких протоколов. Они используют технологию Chainlink Keepers — децентрализованный сервис автоматизации транзакций — для перебалансировки ликвидности позиций на Uniswap V3 (V3 — третья версия), когда происходит переход предустановленных пороговых значений. Новый и уже существующий капитал стратегически перераспределяется между активными ликвидными позициями и отдельными лимитными ордерами, позволяя протоколу поддерживать наивысшую утилизацию каждого актива.

Распределение прибыли

Все больше протоколов DeFi запускаются в форме ДАО (Децентрализованные Автономные Организации), и растет необходимость для разработчиков и комьюнити в распределении прибыли, заработанной протоколом, — децентрализованно и в режиме реального времени. Используя оракулы Chainlink, ДАО могут распределять крипто доходы в пропорциональном соответствии к заданным метрикам, таким как количество монет в стейкинге, участие в управлении ДАО, активность разработчиков, или любые другие предустановленные условия.

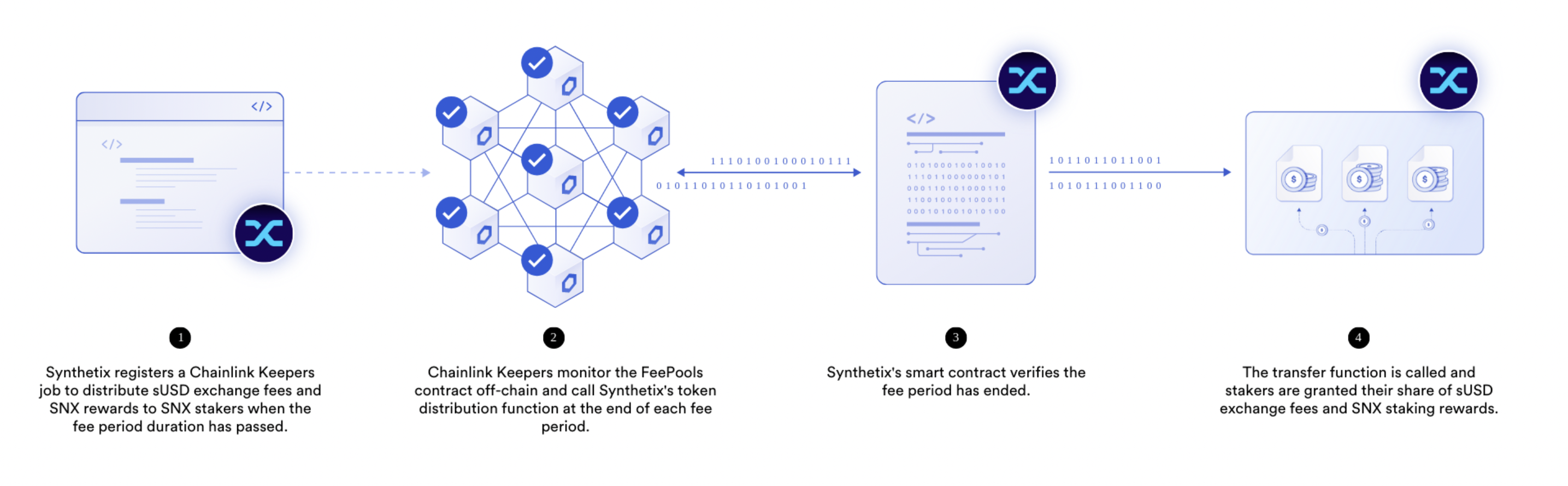

Synthetix — один их примеров DeFi протоколов, использующих технологию Chainlink Keepers для автоматизации распределения оплаты биржевых комиссий и вознаграждений за стейкинг, еженедельно, для всех своих пользователей. Chainlink Keepers отслеживает состояние смарт-контрактов оффчейн и автономно генерирует функцию распределения оплаты биржевых комиссий в соответствующем смарт-контракте ончейн.

Фарминг

Фарминг — это новый финансовый продукт в экосистеме DeFi, используемый для удержания ликвидности и поддержки справедливого распределения токенов для управления протоколом между его пользователями. В большинстве децентрализованных приложений (дАппов), предлагающих фарминг, поставщики ликвидности получают вознаграждение в форме нативных токенов, которые субсидируют развитие протокола.

Plasm и StrongBlock — примеры протоколов, использующих оракулы Chainlink для своих механизмов фарминга. Plasm использует ценовые потоки Chainlink для вычисления объема ликвидности, которые пользователи вложили в протокол, и для распределения соразмерных вознаграждений. StrongBlock ежесуточно вычисляет долларовый эквивалент активов в пулах ликвидности.

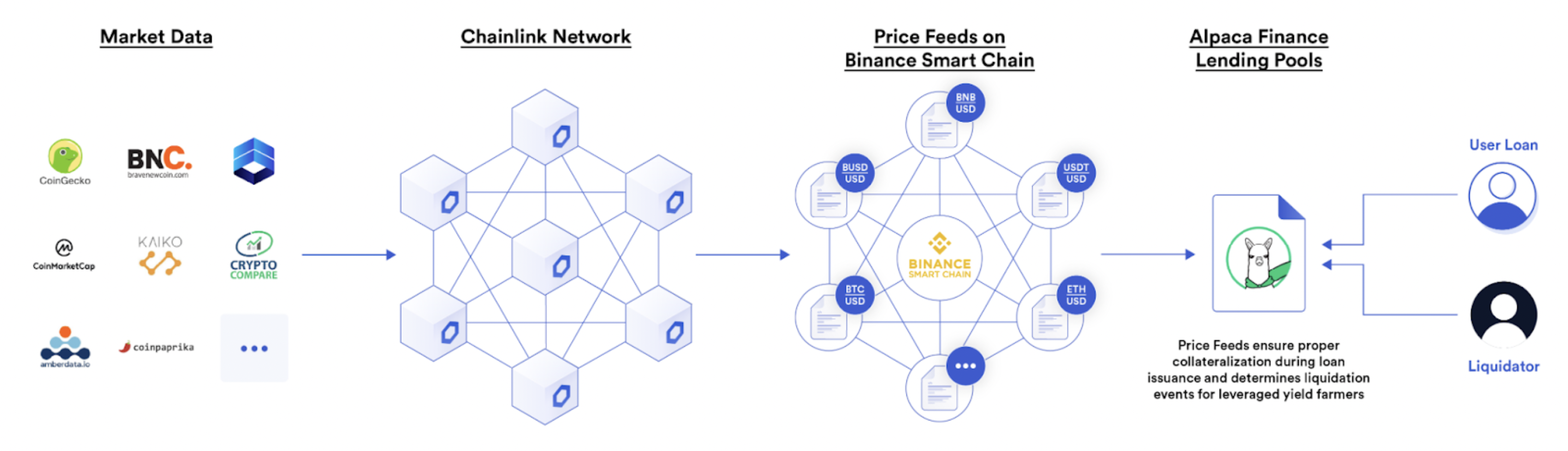

Кредитный Фарминг

Пользователи могут увеличить доходность от фарминга и повысить эффективность капиталовложений с помощью фарминговых протоколов, которые предоставляют кредиты своим пользователям посредством необеспеченных займов. Таким образом, заемщики максимизируют стоимость своих активов с помощью многочисленных фарминговых стратегий, в то время как кредиторы зарабатывают пассивный доход от заемщиков, желающих увеличить свои фарминговые позиции. Такой результат приводит к специфичному денежному рынку, сфокусированному на фарминге.

Alpaca Finance — один из примеров протоколов, использующих ценовые потоки от Chainlink, для предоставления своим пользователям возможности мобилизировать их открытые позиции на PancakeSwap и WaultSwap с помощью займа капитала. Информация с финансовых рынков, доступная в ценовых потоках Chainlink, используется для вычисления корректоного обеспечения во время выпуска займа, а также для ликвидации позиций для защиты платежеспособности протокола.

Кросс-чейн Фарминг

Экосистема DeFi продолжает распространяться среди многочисленных блокчейн сетей, и возможность генерировать доход с помощью уже существующих протоколов, таких как Aave, разделяется между несовместимыми экосистемами. Для преодоления этой проблемы требуется межсетевой токен/мост для перевода токенов между различными блокчейнами. Однако, существующие кросс-чейн решения могут быть подвержены кибератакам, и уже есть прецеденты, когда сотни миллионов долларов были украдены из нескольких протоколов. CCIP, протокол межсетевой совместимости (Cross-Chain Interoperability Protocol), представляет собой защищенный открытый стандарт для передачи сообщений и токенов между различными блокчейнами, разрешает вышеупомянутые проблемы, и обеспечивает разработчиков защищенной инфраструктурой, необходимой для создания мультисетевых фарминговых платформ.

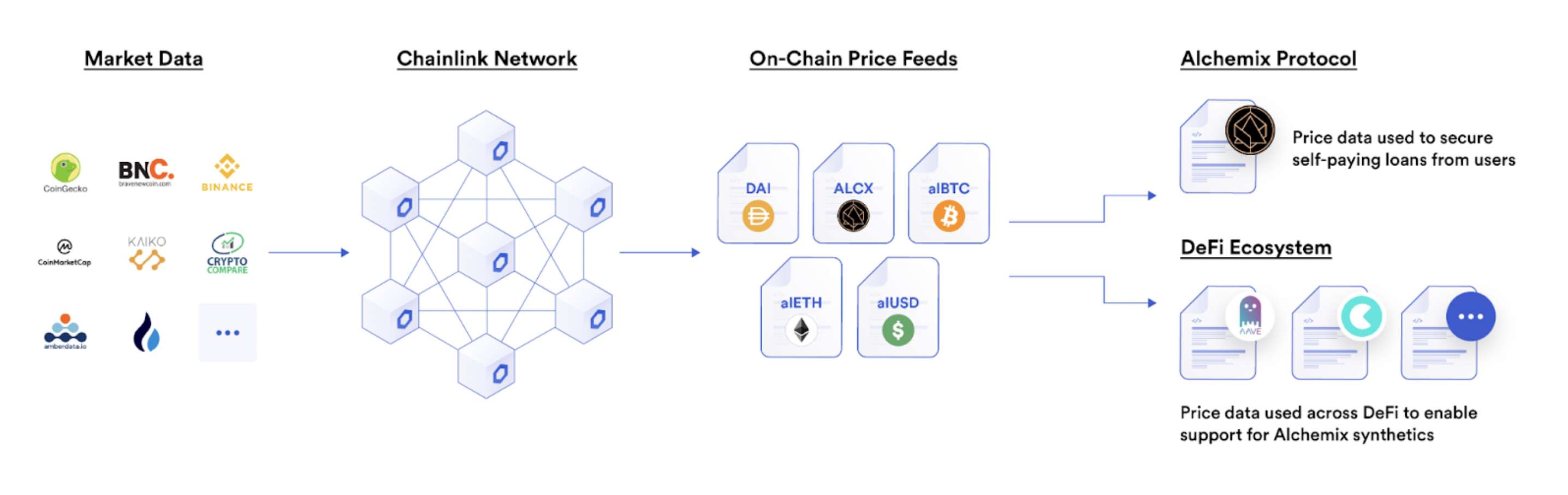

Самовыплачиваемые займы

Самовыплачиваемые займы — новый финансовый продукт, который стал возможен благодаря экосистеме DeFi. Протоколы, предлагающие самовыплачиваемые займы, позволяют своим пользователям добавлять их активы в качестве обеспечения, и брать займ/выпускать синтетические активы для оборотного капитала. Залоговое обеспечение тем временем направляется в фарминговые протоколы, и полученный доход используется для автоматической выплаты займа. Таким образом, появляется высокоэффективный долговой инструмент.

Alchemix — один из таких протоколов. Alchemix использует ценовые потоки Chainlink, а также технологию Chainlink Keepers, и обеспечивает своих пользователей заемами в счет будущей прибыли, обеспеченной депозитами в DAI и ETH. Протокол использует ценовые потоки для выпуска займов по точной рыночной стоимости, а также поддерживает последовательно точный коэффициент обеспечения займа. Технология Chainlink Keepers инициирует функции виртуального сейфа, включая «сейф для сбора урожая» (vault harvesting) и «сейф для слива» (vault flushing), автоматизируя таким образом выплату займа и перераспределение новых поступлений в Yearn Finance для последующего фарминга.

Автоматический отключатель

В условиях экстремальной волатильности, информация о цене активов на одной криптовалютной бирже может существенно отличаться от из реальной стоимости на рынке в целом. Это может привести к потере средств пользователей в пользу арбитражеров, или ошибочные ликвидации открытых позиций с кредитным плечом. Чтобы этого избежать, криптовалютные биржи могут использовать функцию автоматического выключателя (circuit breaker), который активируется в случае экстремальных отклонений.

Digitex — один из примеров традиционной биржи, которая защищает своих пользователей от рыночных манипуляций, посредством автоматического мониторинга экстремальных отклонений между внутренними котировками Digitex и ценовым потоками Chainlink, обеспечивая таким образом дополнительный уровень безопасности. Если цены на бирже Digitex отклоняются больше установленного предела от цен на общем рынке, которые предоставляют децентрализованные сети оракулов Chainlink, инициируется «Автоматический Выключатель», и все торги и ликвидации временно приостанавливаются.

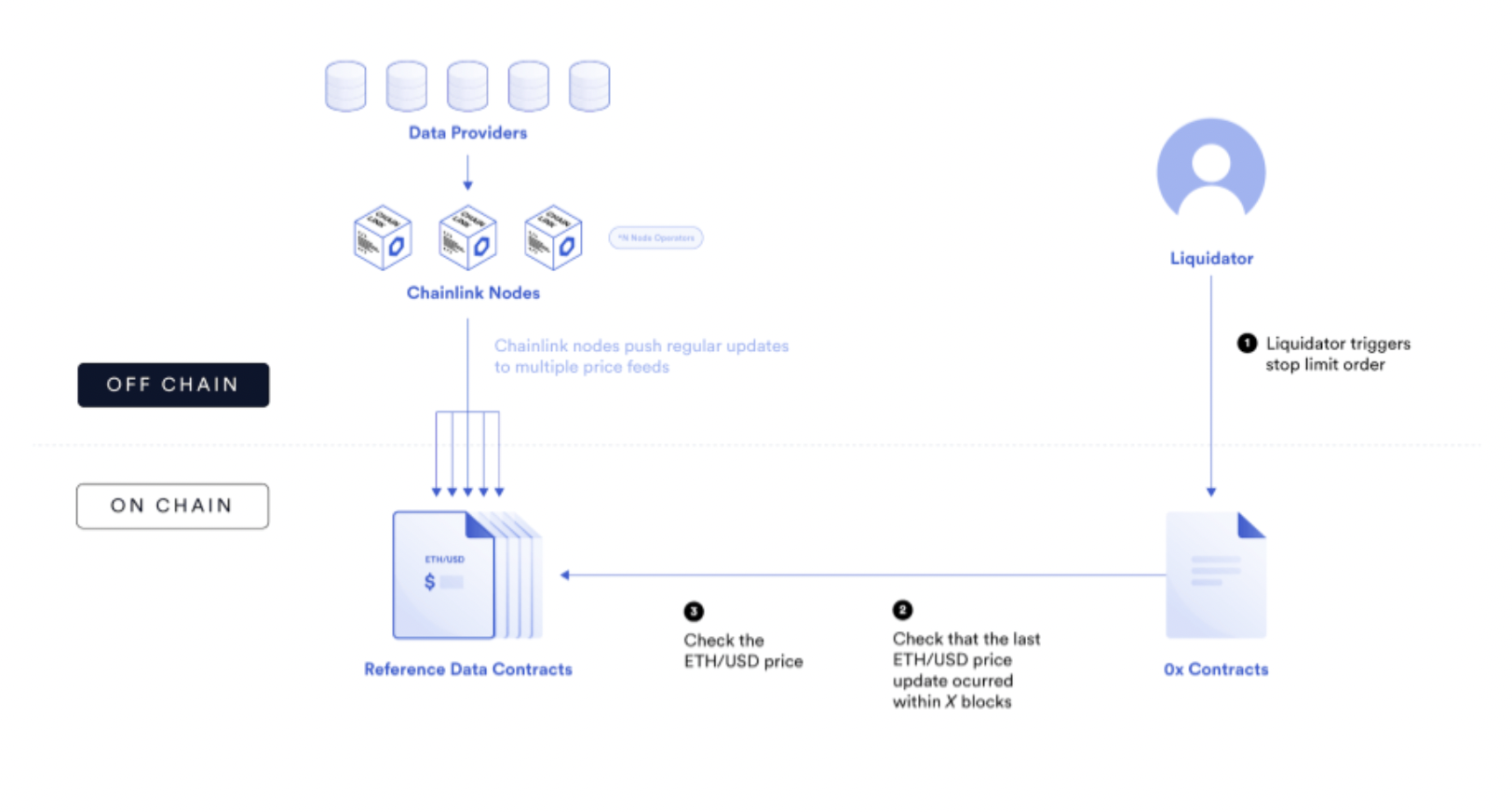

Децентрализованная биржа

Децентрализованные биржи (DEXs — Decentralised Exchanges) — это торговые площадки на блокчейне, позволяющие своим пользователям торговать криптовалютой без необходимости доверительного хранения у централизованных организаций (банков, централизованных бирж, брокеров и т.д.). Популярность децентрализованных бирж постоянно растет, и вместе с этим растет важность как традиционных трейдинговых функций, так и функционала для профессиональных участников рынка, пока что доступного только на централизованных биржах.

Релейер Bamboo Relay — один из примеров децентрализованной биржи. Они используют ценовые потоки Chainlink для функционала стоп-лосс. С помощью агрерированной рыночной информации, стоп-лосс ордера исполняются только когда совокупная рыночная цена актива переcекает предустановленный порог, что в свою очередь предотвращает кибератаки, связанные с манипуляцией рынком, например, создание и исполнение фейковых ордеров.

Автоматизированные маркет мейкеры

Автоматизированные маркет мейкеры (AMM) — самый популярный вид децентрализованных бирж. Вместо традиционных книг ордеров, авто маркет мейкеры представляют собой пулы ликвидности он-чейн, обеспечивающие обмен крипто активами по предустановленной формуле. Объединяя капитал в такие пулы, поставщики ликвидности зарабатывают пассивный доход, а трейдеры получают доступ к ликвидности.

DODO — один из AMM протоколов, использующий ценовые потоки Chainlink для нового дизайна AMM — Проактивный Маркет Мейкер (PMM). РММ имитирует и упреждает поведение маркет мейкеров, собирает капитал около рыночной цены, информация о которой поступает из ценовых потоков Chainlink, и таким образом содействует осуществлению более эффективных и высокочастотных трейдинговых стратегий.

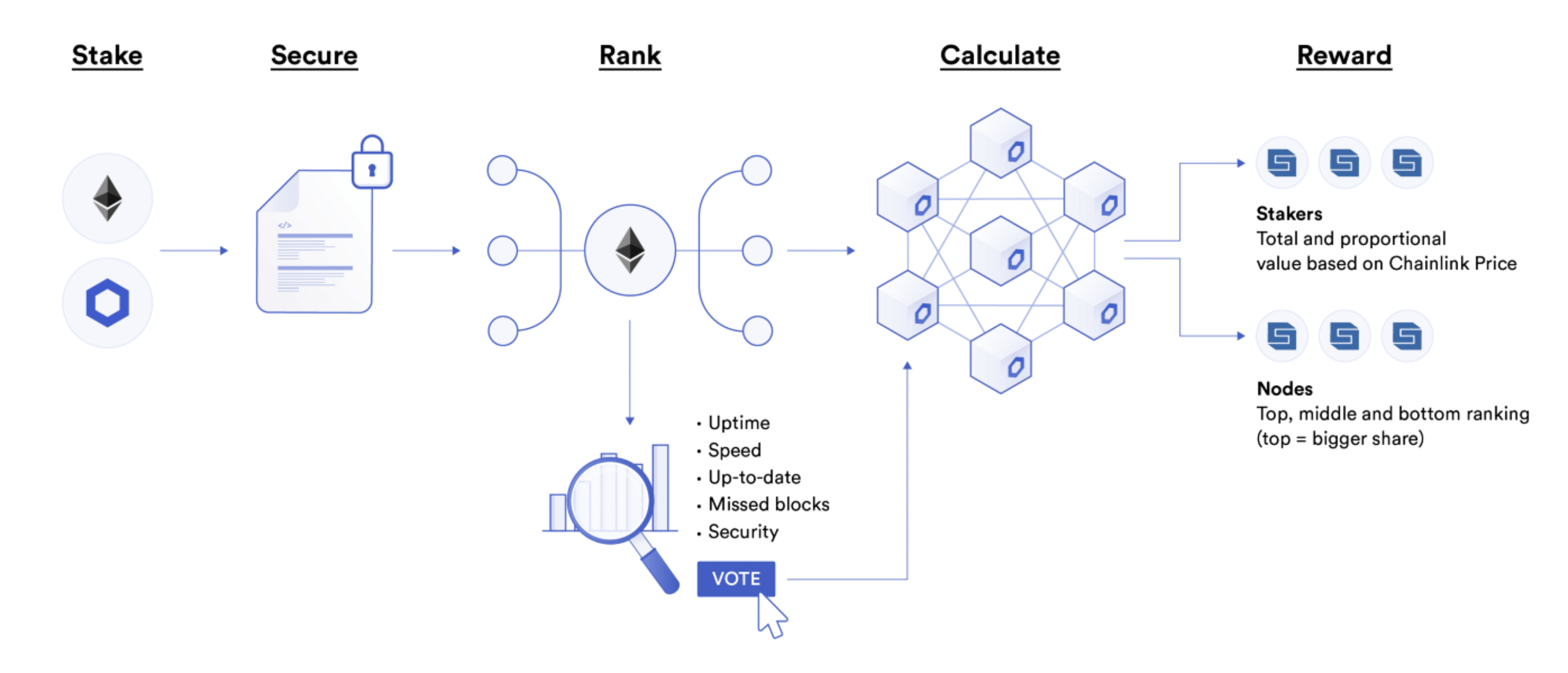

Стейкинг

Большинство протоколов полагаются на ту или иную форму стейкинга — предоставление криптовалюты в качестве залога в смарт-контракте — для обеспечения успешной токен экономики (токеномики) сети. Таким образом, мы видим как и куда должны быть распределены награды за стейкинг, в какой пропорции, или же они должны быть урезаны («slashed») — автоматически изъяты при определенных обстоятельствах, таких как штраф за недобросовестное поведение участников протокола.

К примеру, AdEx требует от своих валидаторов предоставлять токены в качестве залога и поддерживать регулярную поддержку сети. AdEx использует оракулы Chainlink для мониторинга аптайм (времени безотказной работы), и если какая-либо нода не отвечает требованиям аптайм, инициируется slashing — или иными словами стейк этого валидатора теряет определенную долю — штрафуется. Такой подход гарантирует, что сеть поддерживают только высококачественные операторы нод, что в свою очередь улучшает безопасность всей платформы.

Перебалансировка

Смещение (rebasing) — это новый финансовый инструмент в DeFi, поддерживающий обеспечение того или иного токена и его привязку к определенному активу, например доллару. В случае, когда цена токена превышает стоимость актива во время смещения, протокол выпускает дополнительные токены в обращение и распределяет их пропорционально для всех держателей с целью снижения цены и уравнивания привязки к базовому активу. При противоположном сценарии, когда цена токена ниже цены базового актива, необходимая доля токенов сгорает, таким образом повышая его цену и перебалансируя привязку к активу.

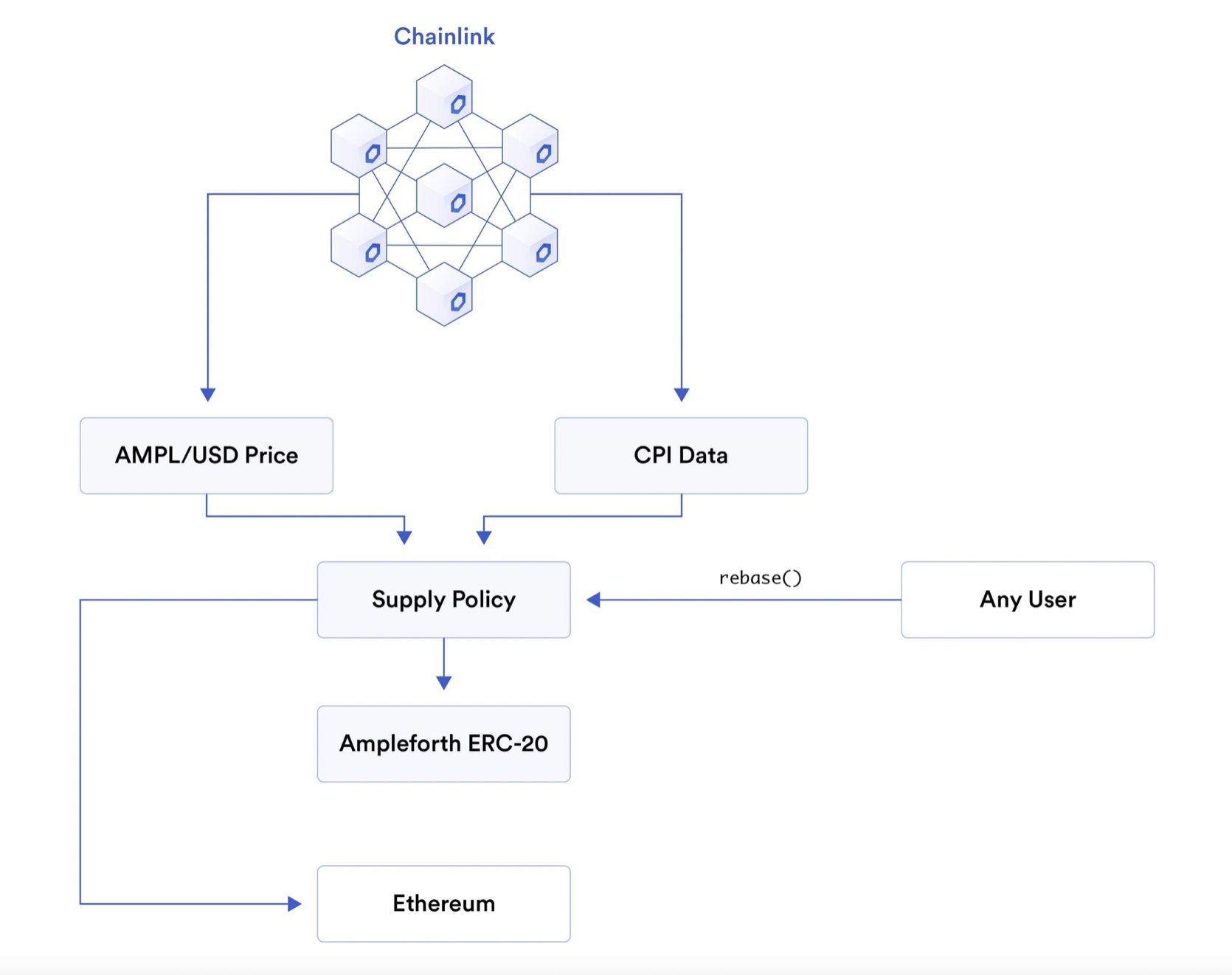

Ampleforth — один из таких протоколов, использующий ценовые потоки Chainlink для перебалансировки их токена. Общий объем токена AMPL в обращении ежедневно перебалансируется для поддержания привязки к потребительскому индексу CPI (Consumer Price Index) — индексу текущей оценки американского доллара с поправкой на инфляцию от 2019 года, от Бюро Экономического Анализа США. Оракулы Chainlink поставляют протоколу AMPL данные о средневзвешенной цене токена AMPL и о потребительском индексе CPI.

Активы реального мира

Токенизированные активы из реального мира — станут одним из самых многообещающих способов применения смарт контрактов и технологии блокчейн. Они будут представлять реальные физические объекты в блокчейне. По сравнению с традиционными, токенизированные активы будут выигрывать от возможности глобального доступа, неограниченной ликвидности, полной прозрачности, и сокращения операционных цепочек в транзакциях.

Ликвидации

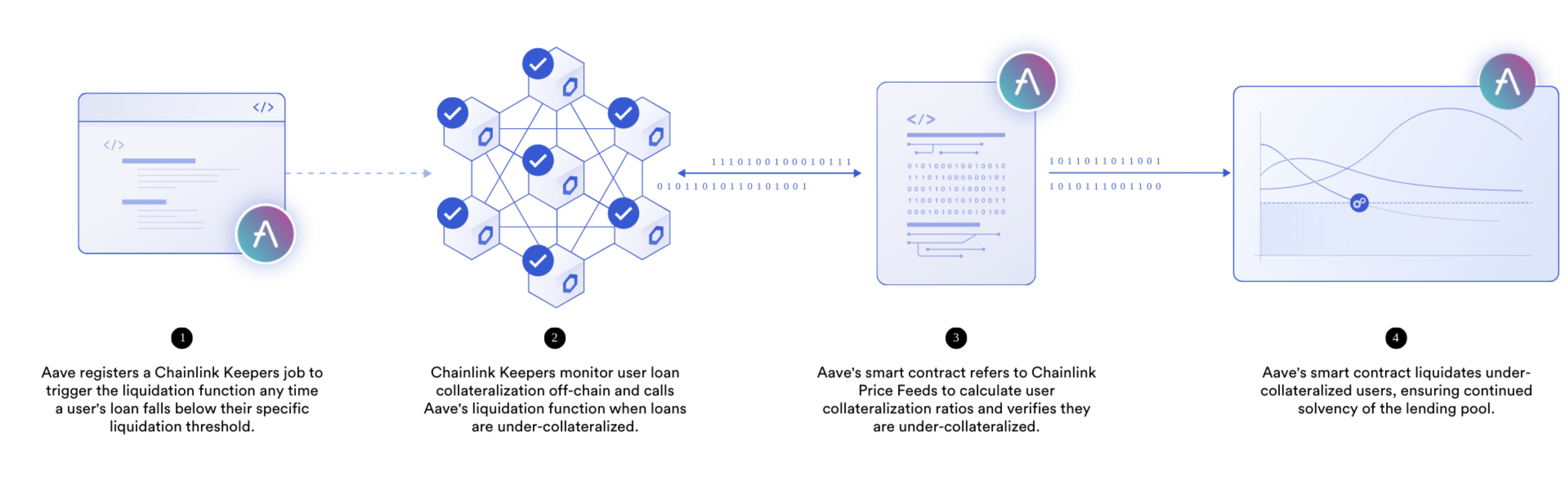

Большинство финансовых рынков в блокчейне имеют полное залоговое обеспечение для гарантии того, что кредиты будут полностью ликвидированы в случае, если обеспечение падает в цене ниже заданного уровня, или когда долг возрастает в цене, что в свою очередь гарантирует полное наличие и безопасность средств на рынке. Однако, поскольку смарт-контракты по умолчанию пребывают в «спящем режиме», для осуществления ликвидаций необходима третья сторона, которая «разбудит» смарт-контракт для инициирования ликвидации в нужный момент. Этот процесс должен быть высоконадежным, чтобы обеспечить целостность протокола в целом, и всех открытых позиций в отдельности.

Aave — один из примеров кредитных протоколов, который будет использовать технологию Chainlink Keepers для автоматизации ликвидаций. Chainlink Keepers отслеживает обеспечение необходимого коэффициента обеспечения открытых позиций, и если какая-либо позиция пересекает предустановленный предел обеспечения (например, 150%), тогда технология Chainlink Keepers инициирует функцию ликвидации и закрывает позицию, независимо от волатильности рынка или загруженности сети.

ссылка на оригинал статьи https://habr.com/ru/post/680120/

Добавить комментарий