Всем привет, на связи MediaMetriqa! На сегодняшний день P2P-арбитраж является одной из самых популярных ниш в крипте, ввиду того, что позволяет зарабатывать даже на падающем рынке. А как нам известно, на дворе криптозима, и когда она закончится, сказать сложно. Кстати, инфоцыгане не дремлют, и здесь их более чем достаточно, поэтому скорее читайте нашу первую статью по арбитражу. Там мы подробно разобрали, что такое связка, как выглядит полный круг в международном арбитраже, поговорили о платном контенте от «экспертов» в этой области и оценили риски, которым вы подвергаете себя и свои средства.

Сегодня же мы больше углубимся в P2P, посмотрим на отношение государства и банков к P2P-торговле, расскажем на чём строится заработок арбитражников, рассмотрим схему классической P2P-связки, осветим ещё живые способы осуществления международных переводов и затронем юридические аспекты, касающиеся 115 ФЗ и легализации доходов от крипты. Поехали!

-

Что такое P2P для банковской системы? Возможности или проблемы?

-

Финансовые ограничения&Новые технологии. На чём строится заработок в P2P-арбитраже?

-

SWIFT, Union Pay, МИР и крипта. Какие остались способы «переставить» деньги?

1. Что такое P2P? Как устроен рынок торговли? Самые популярные P2P-площадки.

Начнём с того, что P2P — это сокращение от peer-to-peer, person-to-person — от человека к человеку. Это денежные и криптовалютные переводы от человека к человеку напрямую без участия третьей стороны или посредника.

Логично, что при отсутствии регулятора увеличивается риск совершения сделки. В P2P-торговле этот риск берёт на себя гарант. Гарантом может выступать биржа или конкретное доверенное лицо, как правило, это владельцы OTC-площадок (площадок для внебиржевой торговли).

Для хеджирования риска мошенничества в сделках криптобиржи внедрили эскроу-сервисы. Это алгоритмы, которые позволяют заблокировать средства и перевести их только после того, как обе стороны выполнят условия сделки. P2P-транзакции нужно завершить в течение определенного срока: если любая из сторон не сможет выполнить условия сделки, криптовалюту или фиатные средства вернут обратно на кошелек.

P2P-торговля позволяет лучше контролировать выбор покупателя вашей криптовалюты или ее продавца, и в целом иметь больше контроля над сделкой.

Наиболее популярной площадкой является Binance. Несмотря на то, что у нас сложились с этой биржой «натянутые» отношения (олд-подписчики помнят этот инцидент, у нас тогда «потеряли» платёж на $9000), на данной платформе самая большая ликвидность, наибольший выбор криптовалют для торговли и множество способов пополнения. В одной из следующих глав, поймёте почему это важно.

P2P сделку можно совершить двумя способами. Как мейкер, и как тейкер.

Мейкер — это пользователь, которые публикует P2P-объявление о покупке/продаже и предлагает сделку.

Тейкер — это пользователь, который размещает ставки на P2P-объявления о покупке/продаже, то есть торгует по уже созданным объявлениям.

2. Что такое P2P для банковской системы? Возможности или проблемы?

Рассмотрим стандартную P2P-сделку. Предположим, вы покупаете USDT как тейкер за рубли через банковскую карту. Технически это выглядит так — вы отправляете человеку на карту рубли. Как только они ему приходят, он отправляет вам криптовалюту.

Поделим P2P-транзакцию на два вида взаимодействия: в фиатном мире, и в крипто. В фиатном мире мы получаем — перевод с карты на карту от одного физ.лица к другому. В крипто — перевод криптовалюты с одного кошелька на другой. В среднем P2P-трейдер может делать в день десятки транзакций. Он покупает, продаёт и так далее, по карте происходит оборот средств.

То есть, для банка P2P платежи — это просто рандомные транзакции между физическими лицами, подтверждённые документами о покупке криптовалют. Здесь прошу заметить, что тех, кто реально платит налог на заработок с крипты, очень мало. Ваш документ — Декларация по налогу на доходы физических лиц (форма 3-НДФЛ). И вы должны оформлять его вне зависимости от размера дохода, который получили.

Таким образом, мы получаем множество ежедневных переводов каждый день, подтверждённых покупкой крипты, операции с которой, кстати, по рекомендации ЦБ РФ и Росфинмониторинга, являются сомнительными в смысле 115 ФЗ «О противодействии легализации (отмыванию) доходов». Как раз о нём и поговорим в следующем разделе.

В банковском секторе существует аббревиатура AML/CFT – Anti-money laundering and combating the financing of terrorism или Противодействие отмыванию денег и финансированию терроризма. В платёжных банковских системах алгоритмы выявляют AML/CFT-триггеры и при их обнаружении автоматически блокируют карту пользователя до выяснения обстоятельств.

Тем не менее, люди, которые понимают реальные преимущества системы блокчейн и криптовалют, понимают, что их внедрение в банковский сектор действительно поможет решить многие проблемы.

Несколько недель назад мы с командой объехали большую часть банков в Москве и пообщались с ними об отношении к P2P-транзакциям и поняли, что есть банки, которые, в целом, готовы работать с криптой и P2P, но позиция МинФина, ЦБ и РосФинМониторинга этого сделать не позволяет, а есть участники рынка имеющие собственную отрицательную позицию в отношении крипты, называть которых мы тут не будем, но с удовольствием «спалим» их в нашем TG-канале.

В общем, банк, который первым найдёт решение вопроса 115 ФЗ и криптовалют, взорвёт рынок и будет реальным флагманом цифровой экономики в России в течении следующих 5-10 лет.

3. Легален ли P2P-рынок в России? Наличка и 115 ФЗ.

Для того, чтобы полностью понимать процесс движения денег во время P2P сделки, необходимо знать, чем являются криптовалюты для государства и банков.

Для начала, в РФ криптовалюты регулируются 259 ФЗ «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации», который вступил в силу 01.01.2021 года, а также серией затронутых в нём законов, таких как ФЗ «О рынке ценных бумаг», ФЗ «О Центральном банке Российской Федерации (Банке России)», ФЗ «О контроле за соответствием расходов лиц, замещающих государственные должности, и иных лиц их доходам» и др.

Согласно названным ранее ФЗ и другим нормативным правовым актам, криптовалюта признана имуществом, но не может быть средством платежа. Это значит, что оплачивать товары и услуги криптовалютой все еще нельзя.

При этом, крипта является цифровой валютой, но не цифровым активом.

Цифровая валюта — это совокупность электронных данных (цифрового кода или обозначения), содержащихся в информационной системе, которые предлагаются и (или) могут быть приняты в качестве средства платежа, не являющегося денежной единицей РФ…

Цифровые финансовые активы — это цифровые права, включающие денежные требования, возможность осуществления прав по эмиссионным ценным бумагам, права участия в капитале непубличного акционерного общества, право требовать передачи эмиссионных ценных бумаг, выпуск, учет и обращение которых возможны только путем внесения (изменения) записей в информационную систему на основе распределенного реестра, а также в иные информационные системы.

Фактически, ЦФА — это акции, занесённые в блокчейн, а цифровая валюта — это как раз биткоин, эфир и другие монеты, которыми торгуют P2P-трейдеры.

Вывод такой. P2P-торговля легальна. Вас за неё не посадят и не привлекут к ответственности, но будет ли пометка в банковской системе о «подозрительных действиях»? Скорее да, чем нет.

4. Финансовые ограничения&Новые технологии. На чём строится заработок в P2P-арбитраже?

В предыдущей статье мы разобрали основную причину появления спредов. Это соотношение спроса и предложения на определённый актив в определённом месте. На определённой бирже, или в определённой стране.

Давайте посмотрим конкретней. Что именно позволяет в данный момент делать наибольшую прибыль арбитражникам?

Финансовые ограничения. В первую очередь это, конечно, санкции и финансовые ограничения в отношении РФ и других стран. Невозможность совершения какого-либо финансового действия автоматически делает это действие дороже. Далеко за примером идти не требуется. Россиянам запретили пополнять криптобиржи напрямую с карты. А прямое пополнение, на минуточку, это самый выгодный способ купить крипту на сегодняшний день.

Таким образом, мы получаем спред в цене на актив между странами. Например, в Турции всё так же можно купить крипту напрямую. Имея карту, эмитентом которой является Турция, в этой стране за лиры мы можем купить тот же USDT, а продать его P2P в России.

Далее. Ввиду блокирующих санкций часть российских банков оказалась отрезана от системы SWIFT. Обслуживание валютных переводов стало дороже, при этом наше Правительство также ввело жёсткие валютные ограничения. Например, получив доллары на Тинькофф вы не сможете с ними ничего сделать. Перевести их нельзя, снять в банкомате в наличные тоже (если они, конечно, не лежали на счету до 9 марта). Так как на P2P-рынках цена формируется чистым спросом, то продажа крипты на карту Тинькофф дороже. Например, продав USDT за рубли на карту банка Revolut вы получите меньше средств, чем продав на карту банка Тинькофф. И за счёт этого для людей, которые знают альтернативные способы перевода и обналичивания денег, образуется спред.

Новые технологии. Что ещё помогает в арбитраже найти прибыль. Как бы это отталкивающе для многих сейчас не звучало, это знания. В данном случае — это знания новых технологий в области блокчейна. Да, именно тот, кто понимает технологию блокчейн лучше, заработает здесь больше.

Дело в том, что в руках пользователя есть большое количество инструментов. Это и DEX-биржи с низкими комиссиями, и их пулы ликвидности, кроссчейн-мосты, с помощью которых можно перекидывать токены между блокчейн-сетями, лендинг-платформы, где можно брать кредит под залог криптоактивов. В общем, кто уже разбирается в арбитраже, может неплохо «докрутить» свои связки с помощью мостов и других технологий. Напишите в комментариях, если этот момент стоит разобрать подробней. Он непростой, но очень важный и, как следствие, прибыльный)

5. Классическая P2P-связка внутри одной страны.

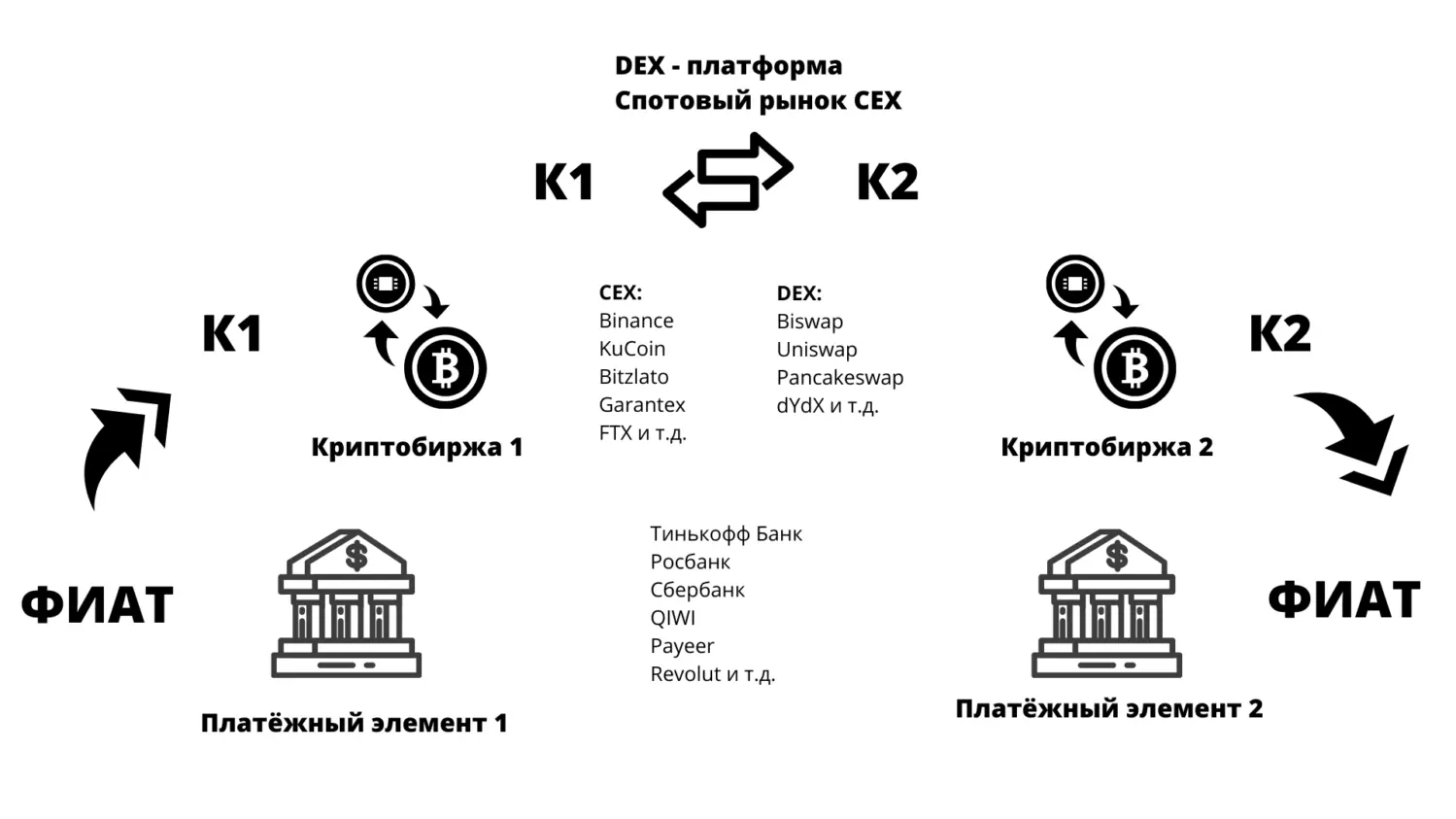

Классическая связка в P2P выглядит так: покупка токена, например, USDT как мейкер, обмен одного токена на другой через спотовую торговлю и продажа его в качестве мейкера на другой криптобирже. Изобразим процесс поэтапно.

Итак, связка состоит из 4 этапов.

1 этап. Выбор платёжных элементов. Чем больше у вас их будет, тем больше спредов сможете реализовать.

2 этап. Покупка К1 за фиат с П1. Например, покупка USDT с банковской карты Тинькофф.

3 этап. Обмен К1 на К2. Для его осуществления можно использовать как спотовый рынок централизованной биржи, так децентрализованные площадки и кроссчейн-мосты. Выбор способа зависит от того, что окажется наиболее выгодным, а также от ваших знаний, и технологий, разработаных для блокчейнов, в которых вы работаете.

4 этап. Продажа К2 на Б2 на П2 или сразу на П1. Опять же, смотря, что выгодней, надо считать математику.

Обратите внимание, на каждом из этапов есть большая вариация действий, которые вы можете совершить. От ваших действий и принятых решений зависит конечный результат и прибыль. Вы нашли, где закупить USDT, например, по 60 рублей, а продать по 62.3 рубля, а другой трейдер нашел закуп по 60.5 рублей, а продажу — по 61 рубль. Каждый из вас работал по одной связке, но конечная прибыль совершенно разная.

6. SWIFT, Union Pay, МИР и крипта. Какие остались способы «переставить» деньги?

Со связками внутри страны в целом всё понятно. Процент небольшой, много кругов не сделаешь с одной карты, а если вы всё же решили заморочиться с дропами, то вернитесь к разделу 2 и 3.

В предыдущей статье мы давали полную схему международного арбитража. Но с момента её написания уже успел закрыть SWIFT-переводы ещё ряд банков, в Турции наоборот обдумывают поддержку системы МИР, появился более менее стабильный UnionPay и множество сторонних приложений и сервисов. Файлик со списком этих сервисов мы оставим в нашем Telegram-канале.

Также существует старый добрый способ перестановки средств из одной юрисдикции в другую. Обмен валюты на валюту и между людьми в разных странах в один временной промежуток. Приведём пример такой перестановки:

-

Вы приносите деньги партнеру в Москве в долларах, вам нужно получить наличные в евро в ОАЭ;

-

Партнер обменивает эту сумму по обговоренному курсу и передает информацию в ОАЭ;

-

Ваше доверенное лицо забирает у партнера в ОАЭ наличными в евро, всё, обмен завершен успешно.

Данная система работает как с переводами, так и с наличными. Могут быть задействованы, и одновалютные сделки, и конвертация в другую валюту. Люди, занимающиеся данным видом обмена — взимают комиссии за переводы, в зависимости от договоренности. В некоторых случаях комиссия за перевод может быть даже в вашу сторону и вам доплатят за сделку. Зависит от того, кому и насколько срочно деньги необходимо перевести.

Ну а если у вас есть карта иностранного банка, то самая простая схема — это перестановка через P2P. Покупаете крипту по российской карте, переводите её на аккаунт криптобиржи в той стране, где у вас есть карта, продаёте крипту там. Зачастую такая перестановка выходит без комиссии или даже удаётся выйти плюс за счёт курса.

7. Выводы.

Итак, давайте резюмируем. P2P сейчас очень популярен, но при этом перед тем, как начать им заниматься стоит хорошо изучить крипту, банковскую систему и вопросы налогообложения. Это как минимум. Не следует начинать, не понимая, что значит для вашей банковской истории значит 115 Федеральный Закон или что произойдёт, если налоговая попросит вас отчитаться о происхождении доходов, а вы всё наторговали на анонимных обменниках или через криптоматы.

В сегодняшней статье было очень мало о мошенничестве в арбитраже, в P2P и в Telegram, думаю, это достойно отдельного материала.

Лично мне за последние несколько месяцев приходило очень много интересных мошеннических предложений о совместном заработке на арбитраже. В одном из случаем мы «заскамили скамера») Скрины, разборы, подробные схемы, инструкция по безопасности в P2P и многое другое — на следующей неделе.

Спасибо за прочтение и лайк. Подписывайтесь на наш Telegram-канал. На связи!

ссылка на оригинал статьи https://habr.com/ru/post/684850/

Добавить комментарий